สูตรของเคลลี่ Kelly Formula โดย Michael Covel

สูตรของเคลลี่ Kelly Formula โดย Michael Covel

หากว่าคุณกำลังสงสัยว่าคุณจะรู้ได้อย่างไร ว่าคุณควรที่จะกำหนดความเสี่ยงทั้งหมดในการซื้อขายหุ้นครั้งละเท่าไหร่แล้วล่ะก็ เราอาจนำสูตรของเคลลี่มาใช้เพื่อช่วยหา “ขนาดการลงทุน” ที่เหมาะสมออกมาได้เช่นกัน แต่ทั้งนี้ คุณควรคำนึงถึงว่าเป้าหมายการลงทุนของคุณนั้น สนใจที่จะสร้างการเติบโตของเงินทุนให้มากที่สุด โดยให้ความสำคัญกับปัจจัยอื่นๆลดน้อยลงไปตามลำดับครับ

กฏพื้นฐานของการลงทุนนั้นก็คือ กฏของความไม่แน่นอนที่จะเกิดขึ้นในอนาคต

Peter Bernstein

อะไรคือสิ่งที่การบริหารเงินทุน (Money Management) และอัตราการส่งผ่านข้อมูลตามสายโทรศัพท์ (Data Transmission) มีส่วนคล้ายคลึงร่วมกันน่ะหรือ? … ความไม่แน่นอนยังไงล่ะ!

ปัญหาที่เกิดขึ้นเกี่ยวกับการส่งผ่านข้อมูลนั้น มีความเหมือนกับปัญหาที่เหล่านักพนันหรือนักเก็งกำไรต้องเจอเป็นประจำอย่างมาก ในการที่จะต้องทำการตัดสินใจว่า มันควรใช้เงินจำนวนมากเท่าไหร่ในการเก็งกำไรแต่ละครั้งจึงจะเกิดความเหมาะสมที่สุด และเชื่อหรือไม่ว่า แนวคิดของการหาจำนวนเงินเดิมพันที่เหมาะสมในการเก็งกำไรแต่ละครั้งนั้น มีความเกี่ยวพันธ์กับงานวิจัยของวิศวะกรในห้องแลบของเบล (Bell Labs) ย้อนกลับไปหลายทศวรรษเลยทีเดียว โดยที่ในปีค.ศ. 1956 นั้น J. L. Kelly ได้ทำการเผยแพร่งานวิจัยของเขาในขณะที่ทำงานอยู่ในห้องแลบของเบลเอาไว้ โดยที่การวิจัยชิ้นนี้ต้องการที่มองหาหนทางในการแก้ปัญหาซึ่งเกี่ยวข้องกับสัญญาณรบกวนที่เกิดขึ้นในสายโทรศัพท์ ซึ่งมีความไม่แน่นอนและคาดเดาได้ยากเป็นอย่างมากนั่นเอง

สูตรที่เคลลี่ค้นพบนั้น ในเวลาต่อมามันถูกเรียกอย่างง่ายๆว่า Kelly Formula และมันก็ได้กลายเป็นสิ่งที่จุดประกายความคิดให้กับบรรดาสุดยอดนักเก็งกำไรตามแนวโน้ม หรือนักเก็งกำไรตามระบบทั้งหลายตั้งแต่นั้นเป็นต้นมา โดยที่พวกเขาได้รับแรงบันดาลใจมาจากห้องแลบของเบล ในการที่จะพัฒนาระบบในการที่จะตัดสินใจหาขนาดของการเดิมพันที่เหมาะสมในแต่ละครั้งขึ้นมา (หรือเรียกอีกอย่างว่าหลักการบริหารเงินทุน Money Management นั่นเอง)

Kelly Formula สูตรของเคลลี่

สูตรของเคลลี่คืออะไรอย่างนั้นหรือ? มันก็คือสูตรในการที่จะใช้คำนวนหาขนาดของเงินเดิมพันในแต่ละครั้งนั่นเอง โดยมันมีพื้นฐานมาจากสมมุติฐานที่ว่า สิ่งที่คุณต้องการในการลงทุน ก็คือการเติบโตของเงินทุนในระยะยาวนั่นเอง แต่นี่อาจเป็นปัญหาอย่างหนึ่งของการนำหลักการบริหารเงินทุนมาชนิดนี้มาใช้ เพราะมันก็เหมือนกับปัญหาในการที่เราจะต้องเลือกระหว่างการลงทุนในหุ้นเติบโต หรือจะเลือกลงทุนในหุ้นปันผลแทน โดยที่หุ้นเติบโตนั้น มีแนวโน้มที่จะมีความผันผวนที่มากกว่า แต่ในระยะยาวแล้วมันมักที่จะให้ผลตอบแทนที่มากกว่าหุ้นปันผล เหตุผลก็เนื่องมาจากว่าผลตอบแทนที่เกิดขึ้นในหุ้นเติบโตนั้น จะถูกนำไปลงทุนต่อ (Reinvest) แทนที่จะถูกแจกจ่ายออกไป และการนำผลตอบแทนไปลงทุนต่อเนื่องนั้น ก็ถือเป็นความเสี่ยงที่ต้องถูกนำไปคำนวนเช่นเดียวกัน นั่นจึงทำให้หุ้นปันผลมักที่จะมีความผันผวนที่น้อยกว่าหุ้นเติบโต แต่จะถูกลดหลั่นโดยการที่มันให้ผลตอบแทนที่น้อยกว่ามากๆในระยะยาวนั่นเอง และสำหรับสูตรของเคลลี่แล้ว มันก็ถูกนำมาใช้เพื่อจุดประสงค์ในการเติบโตของเงินทุนให้สูงที่สุดเช่นกัน มันเป็นการนำผลกำไรที่ได้กลับมาลงทุนและรับความเสี่ยงอีกครั้ง (ในอัตราร้อยละของเงินทุนก้อนใหม่ล่าสุด) ซึ่งหากว่าเป้าหมายการลงทุนของคุณนั้นค่อนข้างจะอนุรักษ์นิยมและต้องการความแน่นอน บางทีแล้ว มันอาจจะเป็นการดุดันเกินไปในการที่คุณจะใช้สูตรชนิดนี้ก็ได้

สูตรของเคลลี่นั้นก็คือ : Kelly% = W-(1-W)/R โดยที่

Kelly% = สัดส่วนร้อยละของเงินทุนที่เหมาะสม ในการที่จะเดิมพันในแต่ละครั้ง

W = อัตราส่วนร้อยละของการเทรดซึ่งเกิดเป็นกำไรขึ้น (ความแม่นยำคิดเป็นเปอร์เซนต์)

R = อัตราส่วนระหว่างขนาดของกำไรโดยเฉลี่ย/ขนาดของการขาดทุนโดยเฉลี่ย

ยกตัวอย่างเช่น

หากคุณมีค่า W (ความแม่นยำ) อยู่ที่ 30% โดยมีค่า R (อัตราต่อรอง) อยู่ที่ 5:1 คุณควรที่จะกำหนดความเสี่ยงหรือเงินเดิมพันที่คุณยอมจะสูญเสียได้ในแต่ละครั้งเท่ากับ

Kelly % = 0.3 – (1- 0.3)/5

= 0.3 – 0.14

= 0.16 หรือคิดเป็นร้อยละ 16 ของเงินทุน (16%) นั่นเอง

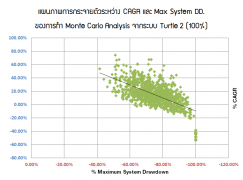

อย่างไรก็ตามนี่อาจเป็นความเสี่ยงที่จะทำให้เกิด Drawdown อย่างมากจนคุณอาจทนไม่ไหว คุณจึงอาจที่จะกระจายการลงทุนออกไปในหุ้นหลายๆตัว โดยมีค่าความเสี่ยงสูงที่สุดไม่เกิน 16% ในเวลาเดียวกันนั่นเอง