ในช่วงที่ตลาดลงติดๆกันหลายๆวันบ่อยๆอย่างนี้ สิ่งหนึ่งที่มักจะเกิดขึ้นอยู่เสมอก็คือเรื่องของอาการติดดอย มีหลายคนสงสัยว่าหากติดดอยโดยเฉพาะยอดดอย (Highest High) แล้วไม่ตัดขาดทุนจะเกิดอะไรขึ้น แล้วถ้าเกิดติดดอยขึ้นมาจริงๆจะหนาวสักแค่ไหน วันนี้เอาสถิติจากตลาดหุ้นไทยมาฝากกันสั้นๆเล็กน้อยครับ

สถิติจากยอดดอย

เพื่อที่จะตอบคำถามว่าถ้าเราไม่ Cut loss เพราะคัทไม่ลงแล้วเกิดซวยติดดอยขึ้นมาจริงๆอะไรจะเกิดขึ้น และเราจะต้องเผชิญกับอะไรบ้างระหว่างทาง ในคราวนี้ผมจึงได้ทำการเก็บข้อมูลของหุ้นที่ในปัจจุบันนั้นยังมีราคาต่ำกว่าจุดสูงสุดเดิมหรือ Highest High ของมันออกมา (ผมเลือกวัดจากจุด Highest High เพราะเป็นจุดที่มักมี Volume สูงที่สุดหรือหมายความว่ามีคนติดดอยอยู่มากที่สุดนั่นเอง) โดยผมได้ทำการเก็บข้อมูลตั้งแต่ปี 1989 – 2013 ออกมา อย่างไรก็ตาม Data ของผมไม่มีข้อมูลของหุ้นที่ถูกถอดออกจากตลาด ดังนั้นผลจะดีกว่าความเป็นจริงอยู่นิดหน่อย และผลที่ได้ก็คือภาพและตารางด้านล่างนี้ครับ

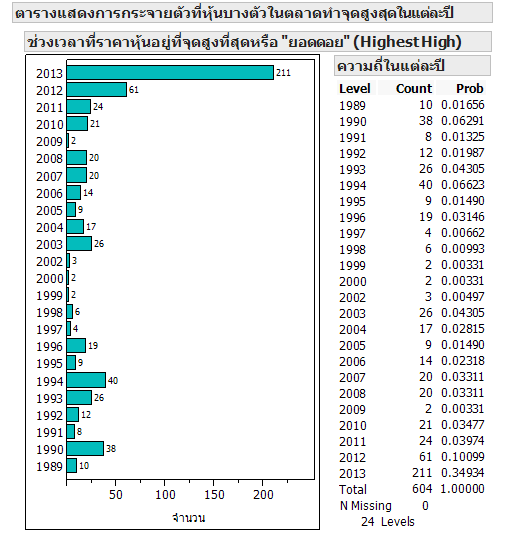

ภาพที่ 1 : Barchart แสดงจำนวนหุ้นที่มีจุดสูงสุดหรือ Highest High อยู่ในปีนั้นๆ ตั้งแต่ปี 1989 – 2013

จากในภาพที่ 1 นี้คุณจะเห็นได้ว่าความจริงแล้วมีหุ้นจำนวนเพียงแค่ 211 ตัวในตลาดเท่านั้นที่สามารถทำจุดสูงสุดใหม่ของมันได้ในปี 2013 นี้! นี่หมายความว่าอย่างไรน่ะหรือครับ? … มันก็หมายความว่าทั้งๆที่ช่วงเวลาหลายๆปีที่ผ่านมานั้นแม้ว่าตลาดจะดีสุดๆ แต่ก็ยังมีหุ้นอีกกว่า 400 ตัวหรืออีกราว 65% ของหุ้นทั้งตลาดที่ยังคงไม่สามารถสร้างจุดสูงสุดใหม่ของพวกมันได้ (หรือพูดอีกอย่างก็คือคนที่เคยติดอยู่บนดอยสูงสุด Highest High ก็คงยังไม่มีใครมารับหลายปีแล้ว) ตรงนี้คงจะเป็นคำตอบให้กับหลายคนที่สงสัยว่าถ้าเราติดหุ้นอยู่แถวๆยอดดอยแล้วไม่คัทลอสแล้วรอไปเรื่อยๆจะมีโอกาสเกิดอะไรขึ้นบ้างกันแล้วนะครับ

ภาพที่ 2 : ค่า Maximum Drawdown ที่วัดหลังจากที่หุ้นได้ทำจุดสูงสุดของมันไปในปีนั้นๆจวบจนถึงปัจจุบัน

ในคราวนี้มาดูภาพที่ 2 กันต่อบ้าง ภาพนี้บอกกับเราว่าถ้าคุณติดดอย ณ จุดสูงสุดแล้วทำใจไม่ได้และปล่อยขาดทุนให้มันไหลๆไปก่อน แล้วเกิดซวยมีหุ้นที่ยังคงติดดอยอยู่ในพอร์ทนั้นคุณมีโอกาสจะต้องเจอกับ Maximum Drawdown ที่มากแค่ไหน คำตอบก็คือยิ่งคุณติดดอยนานแค่ไหนคุณก็ยิ่งเจอ Maximum Drawdown ที่หนักขึ้นเท่านั้น!

โดยจากภาพที่ 2 นั้นเส้นสีน้ำเงินแสดงให้เห็นถึงค่าเฉลี่ยของ Maximum Drawdown จากหุ้นที่ติดดอยหรือมี Highest High อยู่ในช่วงเวลาปีนั้นๆ เราจะเห็นได้ว่าโดยเฉลี่ยแล้วถ้าคุณมีหุ้นที่ทำจุดสูงสุดไปแล้วตั้งแต่ช่วงปี 1989 – 2004 หรือเกิน 10 ปีขึ้นไป (รวมแล้วราวๆ 50% ของหุ้นทั้งตลาด) หากว่าปัจจุบันคุณยังคงมีหุ้นเหล่านี้อยู่ คุณจะต้องถือมันมาพร้อมกับมองมันร่วงจากจุดสูงสุดของมันไปมากกว่า 90% เลยทีเดียว!! นี่แสดงให้เห็นว่าตลาดโหดไม่ใช่เล่นเลยเวลามันเอาคืนจากเรา ดังนั้นแล้วการจัดการกับขาดทุนในเวลาที่ไม่นานจนเกินไปจึงเป็นสิ่งที่สำคัญมากๆ การทนถือหุ้นหรือแกล้งทำเป็นปล่อยๆมันไปนั้นอาจอันตรายกว่าที่คุณคิด เพราะยิ่งคุณติดดอย ณ จุดสูงสุดนานเท่าไหร่คุณก็ยิ่งเจ็บตัวมากขึ้นนั่นเอง

Note : จะสังเกตุได้ว่าในปี 2013 หรือปีนี้หุ้นที่พึ่งทำ Highest High มีค่า Maximum Drawdown โดยเฉลี่ยหลังจากพีคไปแล้วถึงราวๆ 35% เลยทีเดียว มันจึงไม่แปลกที่ช่วงนี้เราจะเห็นหลายๆคนที่ยังไม่ได้คัทเริ่มออกอาการคัทไม่ลงหรือเอาหัวจุ่มดินไม่อยากมองพอร์ทกันแล้ว

ราคาหุ้นไม่จำเป็นต้องวิ่งกลับขึ้นไปอยู่เสมอ!

คุณอาจนึกหัวเราะว่าคุณคงไม่ซื่อหรือโชคร้ายเสียขนาดไปเลือกเจอหุ้นที่ผมได้เก็บสถิติมาให้ดู เพราะอย่างน้อยแล้วหุ้นที่คุณถืออยู่ก็ต้องเป็นหุ้นที่มีพื้นฐานกิจการและอนาคตที่ดีอยู่พอสมควร แต่นี่แหละครับคือจุดที่มีอันตรายแฝงอยู่! ทำไมน่ะหรือครับ!?

คำตอบก็เพราะ ณ จุดที่หุ้นมีราคาสูงสุดหรือ Highest High ที่ผมได้เก็บข้อมูลมาให้ดูกันนั้น หากคุณมีโอกาสได้เคยเก็บข้อมูลพื้นฐานย้อนหลังประกอบดู คุณจะพบว่าส่วนใหญ่แล้วภาพรวมของกิจการไม่ว่าจะเป็นข่าวสาร, แผนการ หรือแม้กระทั่งงบการเงินของบริษัทนั้นก็มักที่จะอยู่ในช่วงที่ดีที่สุดของมันด้วยเช่นกันนั่นเอง (มิเช่นนั้นแล้วราคาหุ้นก็คงไม่สามารถวิ่งไปจนทำจุดสูงสุดในชีวิตของมันได้หรอกครับ) ดังนั้นแล้ว คุณจึงมีโอกาสอยู่เสมอที่จะพบเจอกับหุ้นที่อาจเป็นหนึ่งในหุ้นเหล่านี้อยู่ไม่น้อย และด้วยความที่ปัจจัยพื้นฐานของกิจการมันไม่ได้เปลี่ยนแปลงกันเพียงชั่วข้ามคืนเหมือนราคาหุ้นนี่แหละครับ ที่อาจทำให้กว่าที่คุณจะรู้ตัวว่าช่วงเวลาที่สุดยอดของมันได้ผ่านไปแล้ว ราคาของหุ้นก็อาจร่วงไปไกลจนทำให้คุณเกิดขาดทุนอย่างหนักจนเกินกว่าที่จะทำใจตัดขาดทุนมันออกไปก็เป็นได้ ดังนั้นแล้วเรื่องของแผนสำรองอย่างการตัดขาดทุนหรือการกระจายความเสี่ยงจึงยังคงเป็นสิ่งที่สำคัญอยู่เสมอนั่นเอง

วันนี้ก็คงพอหอมปากหอมคอแค่นี้ก่อนนะครับ พอดีผมนึกอยากเขียนขึ้นมาเพราะเห็นช่วงนี้หุ้นชอบลงติดกันหลายๆวันแล้วเด้งจนทำให้หลายๆคนไม่อยากจะมองพอร์ทหรือตัดขาดทุนขึ้นมาเท่านั้นเอง อย่าลืมนะครับว่าการที่ปีนี้มีหุ้นที่สามารถทำ Highest High ได้กว่า 211 ตัว นั่นก็ย่อมหมายความว่าจำนวนหุ้นที่จะต้องกลายเป็นหนึ่งในกรณีที่ผมกล่างถึงก็ย่อมจะมากขึ้นเช่นกัน

เมื่อเวลาเปลี่ยนสถานการณ์ก็อาจเปลี่ยน ราคาหุ้นไม่จำเป็นต้องวิ่งกลับขึ้นไปที่เดิมเสมอ เราต้องคอยหมั่น Monitor ปัจจัยที่สำคัญในการลงทุนของเรา (ไม่จำเป็นว่าต้องคัทจากแค่เหตุผลของราคาหุ้น) และมีแผนการเตรียมพร้อมสำหรับสถานการณ์ต่างๆไว้เสมอ การซื้อดอยอาจเป็นอุบัติเหตุแต่การติดดอยนั้นไม่ใช่ อย่าไว้ใจดอย … อย่าคอยจนลืม เพราะตลาดมักโหดกว่าที่เราคิดครับ!