เนื่องจากในวันศุกร์ 16/3/54 ที่ผ่านมาผมมีโอกาสได้ไปพูดเปิดตัวหนังสือ How to trade in stocks (ถอดรหัสเซียนหุ้น – กุญแจแห่งการเก็งกำไรของลิเวอร์มอร์) ที่ตลาดหลักทรัพย์กับคุณ Hong Value มาและมีเพื่อนๆที่ไปไม่ได้หลายๆคนบ่นว่าอยากจะฟังว่าผมพูดอะไรบ้าง วันนี้เลยขอสรุปให้ฟังกันนะครับ

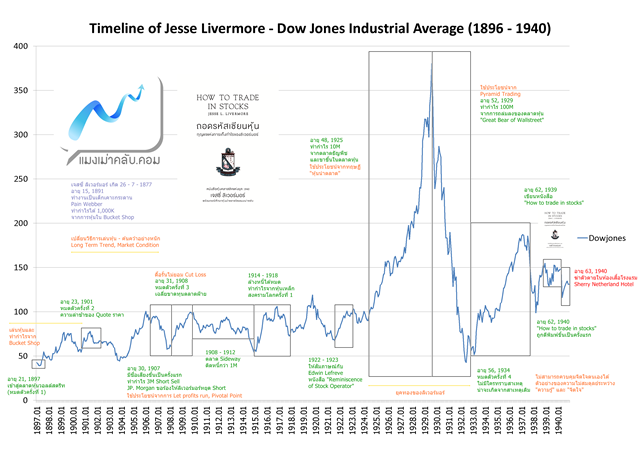

ช่วงชีวิต Timeline ของสุดยอดเซียนหุ้นในตำนาน Jesse Livermore

จากภาพที่คุณเห็นนั้น (ใครเห็นไม่ชัดให้คลิ้กเปิดใน Tab ใหม่แล้วกด CTRL+ จะได้ดูเต็มๆ) ผมได้นำเอาช่วงเวลาสำคัญๆในชีวิตการเก็งกำไรของลิเวอร์มอร์มาจับคู่กับดัชนี Dow Jones Industrial Average ในช่วงที่เขาเริ่มต้นเข้าสู่ตลาดหุ้นวอลล์สตรีทจนจบชีวิตด้วยการฆ่าตัวตายมาให้ดูกัน ในส่วนของรายละเอียดนั้นลองอ่านๆเอาดูนะครับ แต่สิ่งที่ผมอยากจะจับให้เราเห็นประเด็นกันออกมาก็คือ

1. ความพยายามและการอุทิศตัวของลิเวอร์มอร์

คุณจะเห็นได้ว่าในช่วงแรกๆที่ลิเวอร์มอร์เข้าสู่ตลาดหุ้นจริงๆนั้นเขาหมดตัวไปถึง 2 ครั้ง และนั่นกินเวลาไปเกือบ10 ปีเลยทีเดียว (ไม่นับรวมเวลากว่าอีก 5 ปีที่เขาได้เริ่มสัมผัสกับตลาดหุ้นเป็นครั้งแรกจากการเป็นเด็กเคาะกระดาน) เขาต้องเข้าๆออกๆจากตลาดหุ้นอยู่หลายครั้งในช่วงนี้ โดยกลับไปเล่นหุ้นและรวบรวมกำไรออกมาจาก Bucket Shop เพื่อกลับมาสู่ตลาดหุ้น (Bucket Shop คือหุ้นค้าหุ้นเถื่อนที่คุณสามารถซื้อขายหุ้นลมได้โดยไม่ต้องมีเงินมากมายไปซื้อขายในตลาดหุ้นจริงๆ) จนในที่สุดแล้วเขาก็สามารถที่จะทำเงิน 3 ล้านเหรียญได้เป็นครั้งแรกเมื่ออายุได้ 30 ปี

นี่คือตัวอย่างที่แสดงให้เห็นว่าแม้กระทั่งกับอัจฉริยะแห่งตลาดหุ้นนั้น เขายังต้องใช้เวลาที่จะเรียนรู้และเก็บเกี่ยวประสบการณ์อย่างยาวนานก่อนที่จะทำกำไรเป็นกอบเป็นกำออกมาได้ ดังนั้นสำหรับคนที่คิดว่าตลาดหุ้นเป็น Easy Money จึงควรที่จะต้องคิดใหม่และตั้งใจอย่างศึกษาสิ่งต่างๆอย่างหนัก โดยไม่มองการเก็งกำไรว่าเป็นเพียงการพนัน แต่มองว่ามันคือธุรกิจอย่างหนึ่ง และต้องไม่ย่อท้อไปเสียก่อนนะครับ

2. ลิเวอร์มอร์คือนักเก็งกำไรแบบ Trend Following ตัวจริง

เราจะเห็นได้ว่าช่วงเวลาที่เขาสามารถทำกำไรได้อย่างเป็นกอบเป็นกำทุกครั้งนั้นจะเกิดขึ้นในช่วงที่ตลาดมีแนวโน้มที่ชัดเจนเท่านั้น นี่เป็นเรื่องที่น่าสนใจอย่างยิ่ง เพราะถึงแม้ว่าช่วงเวลาที่ตลาดเกิดแนวโน้มที่ชัดเจนขึ้นจะมีไม่มากมายเท่าไหร่ แต่ด้วยความที่ลิเวอร์มอร์นั้นรู้จักวิธีการที่จะช่วงใช้ประโยชน์จากแนวโน้มที่เกิดขึ้นอย่างเต็มกำลัง นั่นทำให้เขาสามารถที่จะกลายเป็นมหาเศรษฐีได้ในเวลาไม่กี่ปีเท่านั้น และนี่ก็คือสิ่งที่เราทุกคนควรตระหนักเอาไว้เสมอถึงพลังจากแนวโน้มใหญ่ของตลาด ดังนั้นแล้วเมื่อแนวโน้มของมันได้เกิดขึ้น จงอย่าได้พยายามโต้เถียงหรือฝืนตลาดเป็นอันขาด ในทางกลับกันแล้ว เราควรเรียนรู้ที่จะอยู่ร่วมกับมันและใช้ประโยชน์จากมันเสียอย่างที่ลิเวอร์มอร์ได้เคยทำมา

3. การขาดทุนจนหมดตัวของลิเวอร์มอร์

เรื่องที่น่าสนใจมากๆอีกอย่างหนึ่งก็คือ จากการขาดทุนจนหมดตัวทั้งหมด 4 ครั้งนั้น เขามักขาดทุนจนหมดตัวภายหลังจากที่ทำกำไรก้อนใหญ่มาได้เพียงแค่ปีเดียวเท่านั้น โดยใน 2 ครั้งแรกนั้นลิเวอร์มอร์ขาดทุนเพราะตัวแสดงราคา (Ticker – Quotation) ที่ล่าช้าไปกว่าความเป็นจริงที่เกิดขึ้นในตลาดหุ้นเป็นอย่างมาก นั่นทำให้สภาพแวดล้อมต่างๆนั้นไม่เหมือนกับตอนที่เขาเล่นหุ้นลมอยู่ใน Bucket Shop เลย สำหรับการหมดตัวในครั้งที่ 3 นั้นเกิดจากความพยายามที่จะ “ถัวเฉลี่ยการขาดทุน” ที่เกิดขึ้นและมันทำให้เขาต้องสูญเสียเงินไปอย่างรวดเร็ว อย่างไรก็ตามสำหรับการหมดตัวในครั้งที่ 4 นั้น ถึงแม้เหตุผลของมันจะไม่เคยถูกเปิดเผยออกมาต่อสาธารณชน แต่เมื่อมองไปที่ดัชนีแล้วเราจะพบว่าตลาดเป็นขาขึ้นอย่างรุนแรงภายหลังจากที่ Crash ลงมาในปี 1929 นั่นจึงทำให้เราพอจะสันนิษฐานคร่าวๆได้ว่ามันก็คงเกิดขึ้นด้วยเหตุผลเดิมๆอีกครั้ง ซึ่งนั่นก็คือการถัวเฉลี่ยการขาดทุนจากการชอร์ทหุ้นนั่นเอง

นี่คือ Case Study ที่แสดงให้เราเห็นอย่างชัดเจนว่าการเล่นหุ้นนั้นไม่ใช่เรื่องของความรู้แค่เพียงอย่างเดียว แต่มันคือ “ทักษะ” ในการที่จะใช้ความรู้ควบคู่ไปกับการควบคุมจิตใจของตนเองต่างหาก และนั่นก็คือเหตุผลที่ว่าทำไมลิเวอร์มอร์จึงมักพูดเสมอถึงจุดอ่อนในความเป็นมนุษย์ของเขา และทำให้เขาได้กล่าวประโยคอมตะเอาไว้ว่า “ศัตรูที่ยิ่งใหญ่ที่สุดของนักลงทุนทุกคน คือความเป็นมนุษย์ในตัวของเราเอง”

FAQ คำถามที่ผมมักจะโดนถามเยอะที่สุด

1. ในที่สุดแล้วลิเวอร์มอร์ก็จบชีวิตด้วยความล้มเหลวโดยการฆ่าตัวตาย แล้วเรายังควรที่จะศึกษาแนวคิดของเขาอีกด้วยหรือ?

ในความเห็นของผมแล้ว มันแทบจะไม่มีข้อโต้แย้งใดๆเลยที่เราไม่ควรที่จะศึกษาแนวคิดของเขา นั่นก็เพราะลิเวอร์มอร์ถือเป็นบุคคลที่ถูกกล่าวขานและยกย่องว่าเป็นนักเก็งกำไรที่เป็นตำนานของตลาดหุ้นมาอย่างยาวนาน แนวคิดต่างๆของเขาได้กลายมาเป็นรากฐานให้กับนักเก็งกำไรที่ประสบความสำเร็จในปัจจุบันแทบทั้งสิ้น และถึงแม้ว่าเขาจะพลาดมาตายน้ำตื้นโดยการไม่สามารถที่จะควบคุมจิตใจของตนเองได้นั้น มันก็ไม่ได้ทำให้คุณค่าจากแนวคิดต่างๆของเขาเสื่อมคลายเลยแม้แต่น้อย และหากคุณจะตัดสินเขาจากเพียงจุดจบในชีวิตแล้วล่ะก็ มันก็คงเป็นเรื่องที่น่าเสียดายมากที่คุณจะพลาดโอกาสได้เรียนรู้เบื้องลึกและมุมมองในจิตใจของนักเก็งกำไรรายใหญ่ที่การซื้อขายของเขามีพลังเพียงพอที่จะสั่นสะเทือนตลาดหุ้นทั้งตลาดในยุคนั้นไป (ขนาด J.P. Morgan ยังเคยต้องขอให้เขาหยุด Short หุ้นในปี 1907 เนื่องจากลัวว่าจะเกิดการล่มสลายของตลาดทุน) นอกจากนี้แล้วการที่คุณจะได้เรียนรู้จากความผิดพลาดที่ถูกตีแผ่ออกมาจากปากคำของนักเก็งกำไรระดับโลกนั้นยังถือเป็นโอกาสที่หาได้อย่างยากยิ่งอีกด้วย

2. ลิเวอร์มอร์มีความสำคัญกับเราแค่ไหน และเขาได้ทิ้งอะไรไว้ให้กับเราบ้าง

จริงๆแล้วแนวคิดที่มีประโยชน์ของลิเวอร์มอร์นั้นมีอยู่หลายอย่าง แต่ผมจะขอพูดถึงประเด็นหลักๆ 3 อย่างนะครับ

1. ทฤษฎีหุ้นนำตลาด และการลงทุนแบบ Top Down Investing

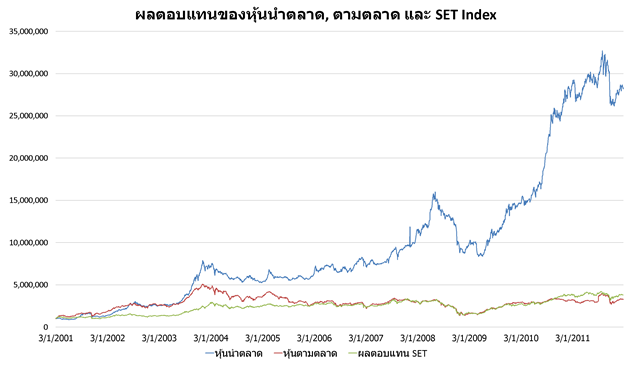

หนึ่งในแก่นของการวิเคราะห์หุ้นของลิเวอร์มอร์ก็คือทฤษฎีหุ้นนำตลาด เขาได้ให้ความสำคัญกับการเลือกลงทุนในหุ้นที่เป็นหุ้นนำตลาดเป็นอย่างมาก เขาได้กล่าวถึงกระทั่งว่า “หากคุณไม่สามารถที่จะทำกำไรจากหุ้นนำตลาดได้แล้ว คุณก็คงไม่สามารถที่จะทำกำไรจากหุ้นตัวอื่นๆได้เช่นเดียวกัน”

ภาพที่คุณได้เห็นก็คือผลเชิงทฤษฎีจากการลงทุนในลักษณะการหมุนตัวเล่นในตลาดหุ้นไทย (Rotation Trading) โดยเป็นผลมาจากการสลับถือหุ้นทุกๆเดือนด้วยการเลือกหุ้น Top 10% ที่แข็งแกร่งที่สุดในตลาดออกมาเป็นจำนวนครั้งละราว 50 ตัวตั้งแต่วันที่ 3/1/2001 – 30/12/2011 โดยมีเงินทุนเริ่มต้นที่ 1 ล้านบาท และไม่มีเรื่องของ Timing ใดๆมาเกี่ยวข้องทั้งสิ้น ซึ่งคุณจะเห็นได้อย่างชัดเจนว่ามันได้ให้ผลตอบแทนที่ดีกว่าการหมุนตัวเล่นไปยังหุ้นตามตลาดและผลตอบแทนของ SET Index เป็นอย่างมาก โดยจากผลการทดสอบชิ้นนี้การหมุนตัวเล่นในหุ้นนำตลาดได้ให้ผลตอบแทนเฉลี่ยอยู่ที่ราว 35.48% ต่อปี, 11.45% สำหรับหุ้นตามตลาด และ 12.95% สำหรับผลตอบแทนของ SET Index

*** คุณสามารถอ่านรายละเอียดในเชิงลึกได้ในส่วนของผลการทดสอบทฤษฏีหุ้นนำตลาดในหนังสือเล่มนี้

2. แนวคิดการให้ความสำคัญและใช้ประโยชน์จากแนวโน้มใหญ่ที่เกิดขึ้นในตลาด

ลิเวอร์มอร์ถือได้ว่าเป็นนักเก็งกำไรที่ประสบความสำเร็จรุ่นแรกๆที่ได้ให้ความสำคัญแก่ “สภาวะโดยรวมและแนวโน้มใหญ่ที่เกิดขึ้นในตลาด” เขาเลือกที่จะเพิกเฉยต่อการทำกำไรจากการกระเพื่อมๆเล็กๆน้อยในตลาดและทำกำไรก้อนโตจากแนวโน้มใหญ่ที่เกิดขึ้นในตลาดแทน นอกจากนี้แล้วเขายังได้ทำลายกำแพงของมุมมองหรืออคติที่เกิดขึ้นจากระดับของราคาหุ้น (Price Level Bias) ลงอย่างสิ้นเชิง ประโยคอมตะในแนวคิดนี้ของเขาก็คือ “ราคาหุ้นไม่เคยที่จะสูงเกินไปหรือต่ำเกินไป” นั่นเอง

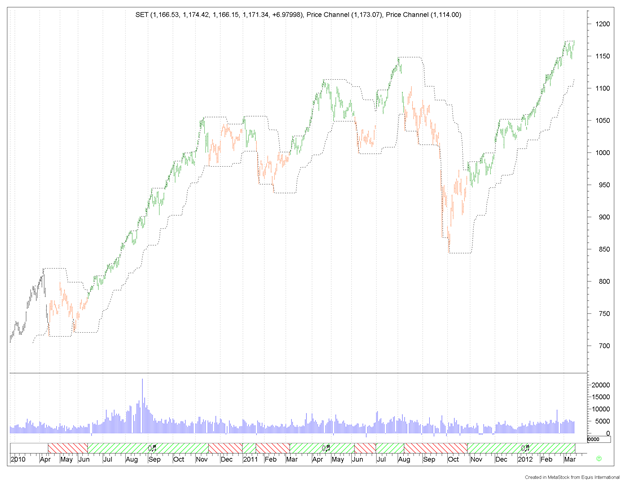

จากภาพแสดงให้เห็นถึงระบบการลงทุนซึ่ง Focus การทำกำไรไปยังแนวโน้มใหญ่ที่เกิดขึ้นในตลาด คุณจะเห็นได้ว่าระบบจะเกิดแท่งเขียวซึ่งแสดงให้เห็นถึงแนวโน้มในขาขึ้นอย่างชัดเจน โดยมันจะดำเนินไปเรื่อยๆจนกว่าที่แนวโน้มใหญ่ของตลาดจะจบลง ซึ่งด้วยแนวคิดของการทำกำไรจากแนวโน้มใหญ่ที่เกิดขึ้นในตลาดนี้เองที่ทำให้นักเก็งกำไรในยุคต่อๆมาได้เห็นถึงพลังของการ “ขี่” ไปตามแนวโน้มและทำกำไรเมื่อแนวโน้มนั้นจบลง

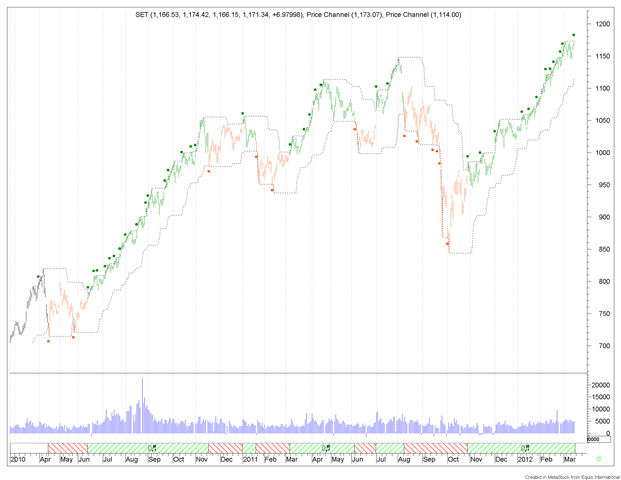

3. การแบ่งไม้ทยอยซื้อแบบพีระมิด (Pyramid Trading) เพื่อช่วยควบคุมความเสี่ยงในการลงทุน

ในสมัยนั้นนักเก็งกำไรส่วนใหญ่มักที่จะทำการซื้อขายอย่างดุดันด้วยการเข้าซื้อทีละไม้ใหญ่ๆ … แต่นั่นไม่ใช่กับคนอย่างลิเวอร์มอร์ โดยเขานั้นเลือกที่จะใช้วิธีการที่เรียกว่าการ “หยั่งเชิง” ตลาดทีละนิด ด้วยการค่อยๆทยอยเข้าซื้อทีละไม้ๆอย่างต่อเนื่องเมื่อตลาดวิ่งไปในทิศทางที่เขาคาดการณ์เอาไว้

วิธีการทยอยสะสมหุ้นแบบพีระมิดเช่นนี้ช่วยสร้างความได้เปรียบให้กับเขาและนักเก็งกำไรในยุคต่อๆมาเป็นอย่างมากด้วยเหตุผลง่ายๆต่อไปนี้

– สำหรับรายใหญ่อย่างลิเวอร์มอร์นั้น มันช่วยให้ราคาของหุ้นที่เขาต้องการจะซื้อไม่ถูกกระทบจากปริมาณการซื้อขายของเขามากจนเกินไปในคราวเดียว

– มันช่วยในการลดความเสี่ยงเมื่อทุกสิ่งทุกอย่างยังคงคลุมเครืออยู่ และมันยังช่วยขยายผลกำไรของการเก็งกำไรเมื่อการวิเคราะห์ของเรานั้นถูกทาง ซึ่งนี่ถือเป็นเทคนิคอย่างหนึ่งซึ่งสอดคล้องไปกับกลยุทธ์การเดิมพันในแบบ Anti-Martingale ซึ่งจะลงทุนเพิ่มเมื่อเงินทุนของเราเพิ่มมากขึ้นและลดขนาดของการลงทุนลงเมื่อเงินทุนของเราลดลง สิ่งเหล่านี้เป็นสิ่งที่จะช่วยให้โอกาสเจ๊งจนหมดตัวหรือ Risk of Ruin นั้นลดลงไปเป็นอย่างมาก

จากภาพคุณจะสังเกตเห็นถึงจุดสีเขียวซึ่งอยู่เหนือกราฟราคาหุ้นและจุดสีแดงซึ่งอยู่ด้านล่างของราคาหุ้น จุดต่างๆเหล่านี้คือสัญญาณของการเข้าทยอยซื้อหรือขายเพิ่มในไม้ต่อๆไป

3. แนวคิดของเขายังจะสามารถใช้ได้ในปัจจุบันหรือกับหุ้นในตลาดหุ้นไทยได้จริงๆหรือ?

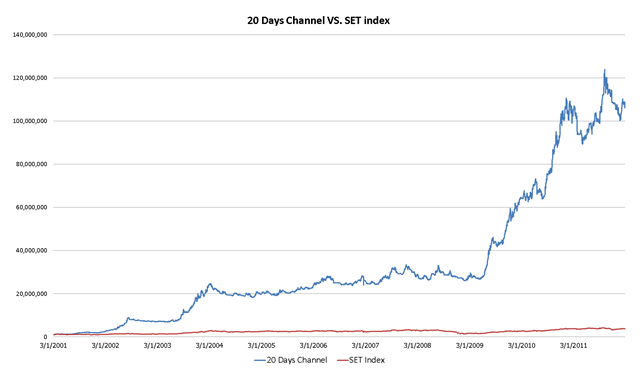

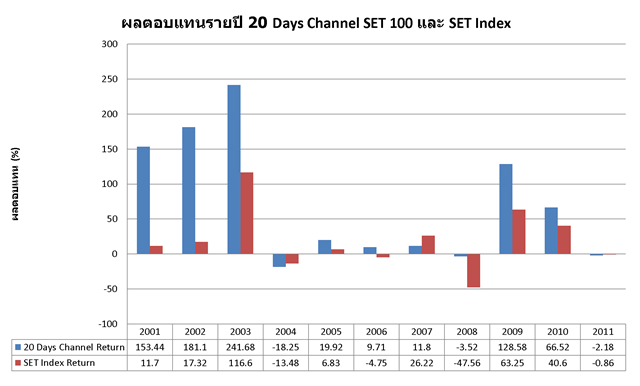

เพื่อแสดงให้เห็นข้อเท็จจริงของคำตอบนี้ผมเองคงไม่ขอตอบอะไรมาก แต่อยากให้ลองพิจารณาจากผลการลงทุนจากระบบง่ายๆในสไตล์ Trend Following ซึ่งอยู่ในแนวทางเดียวกับที่ลิเวอร์มอร์ได้เคยใช้ในการเก็งกำไรของเขา โดยระบบนี้ก็คือระบบ Channel Breakout 20 วันธรรมดาๆไม่ได้ปรับแต่ใดๆทั้งสิ้น ระบบได้ทำการเข้าซื้อขายหุ้นในดัชนี้ SET100 ตามสัญญาณที่เกิดขึ้น โดยจะเข้าซื้อทีละ 10% ของมูลค่าพอร์ทในขณะนั้นเท่านั้น และจะทยอยเข้าซื้อต่อหากหุ้นยังคงวิ่งต่อไปเรื่อยๆและขายออกเมื่อมันหลุดแนวรับที่ 20 วันของมันลงมา

จากผลการทดสอบในเชิงทฤษฎี (ไม่รวมค่าคอม) ตั้งแต่วันที่ 3/1/2001 – 30/12/2011 ด้วยเงินทุนเริ่มต้น 1 ล้านบาทนั้น ในเวลา 11 ปีที่ผ่านมามันได้ให้ผลตอบแทนเฉลี่ยทบต้นถึง 52.68% ต่อปี หรือคิดเป็นกำไรถึง 103,824,390 (103 เท่า) เลยทีเดียว นอกจานี้แล้วคุณยังจะเห็นได้ว่ามีเพียง 3 ปีเท่านั้นที่ระบบให้ผลตอบแทนต่ำกว่าตลาด (แพ้ตลาด) นั่นก็คือในปี 2004, 2007 และ 2011 ที่ผ่านมา นี่ถือว่าเป็นผลการลงทุนที่น่าสนใจเป็นอย่างมาก เพราะถึงแม้ว่าเราจะไม่ได้ทำการปรับแต่งระบบแต่อย่างใดเลย ในระยะยาวแล้วมันก็สามารถที่จะเอาชนะตลาดได้อย่างไม่มีข้อสงสัย

สิ่งที่ผมได้กล่าวถึงมาทั้งหมดเหล่านี้เป็นเพียงบางส่วนที่ผมได้ “เก็บตก” ออกมาจากแนวคิดต่างๆในการเก็งกำไรของเขาเพียงเท่านั้น มันยังคงมีรายละเอียดที่น่าสนใจอยู่ในหนังสือเล่มนี้อีกมากมาย (รวมถึงผลทดสอบทฤษฎีหุ้นนำตลาดของผมด้วย ![]() ) ผมคิดว่าด้วยน้ำจิ้มต่างๆที่ผมเก็บมาเล่าเท่านี้ก็น่าจะแสดงให้เห็นถึงความน่าสนใจจากแนวคิดของเขาได้เป็นอย่างมากมายแล้ว ที่เหลือก็อยู่ที่คุณจะลองเปิดใจและพยายามศึกษาแนวคิดจากนักเก็งกำไรระดับตำนานคนนี้ดูกันเองแล้วนะครับ!

) ผมคิดว่าด้วยน้ำจิ้มต่างๆที่ผมเก็บมาเล่าเท่านี้ก็น่าจะแสดงให้เห็นถึงความน่าสนใจจากแนวคิดของเขาได้เป็นอย่างมากมายแล้ว ที่เหลือก็อยู่ที่คุณจะลองเปิดใจและพยายามศึกษาแนวคิดจากนักเก็งกำไรระดับตำนานคนนี้ดูกันเองแล้วนะครับ!