เหตุผลเบื้องหลังที่คนส่วนใหญ่เจ๊งหุ้น!

เหตุผลเบื้องหลังที่คนส่วนใหญ่เจ๊งหุ้น!

นี่เป็นบทความที่ผมได้อ้างอิงมาจากส่วนหนึ่งของผลวิจัยการลงทุนจากกองทุน Blackstar Funds ประเทศสหรัฐอเมริกา โดยถึงแม้ว่าในประเทศไทยเราจะยังไม่มีงานวิจัยในลักษณะนี้ออกมาเท่าไหร่ แต่ผมเชื่อว่าตลาดหุ้นในโลกส่วนใหญ่นั่นก็มีลักษณะและธรรมชาติที่คล้ายกันอยู่เป็นอย่างมาก เนื่องจากแท้จริงแล้วมันก็เหมือนกับที่ Gorge Soros ได้เคยกล่าวเอาไว้ว่า ตลาดคือห้องทดลองของเขา หรือพูดอีกอย่างก็คือ มันคือห้องปฏิกรณ์ทางอารมณ์และความเชื่อของคนที่ถูกแสดงออกผ่านการกระทำโดยอาศัยเม็ดเงินที่ตนเองมีอยู่นั่นเอง ในวันนี้จะเป็นส่วนหนึ่งทีน่าสนใจของบทวิจัยชิ้นนี้เท่านั้น โดยผมจะขอนำมาลงในฉบับสมบูรณ์ในโอกาสต่อไปครับ :D

กี่ครั้งกี่หนแล้ว ที่เรามักจะได้ยินใครต่อใครพูดว่า “ผลตอบแทนจากการลงทุนในหุ้นนั้นอยู่ที่ประมาณ 10% ต่อปี” ส่วนตัวของผมเองนั้นมักจะได้ยินสิ่งเหล่านี้อยู่เป็นประจำ ไม่ว่าจะเป็นจากเพื่อนๆนักเล่นหุ้น, ที่ปรึกษาการลงทุนต่างๆ หรือแม้แต่ในงานมีทติ้งสังสรรค์ แต่ผมอยากจะบอกว่าความจริงแล้ว นี่เป็นเรื่องที่เข้าใจผิดกันอย่างมหันต์! เหตุลผลก็เนื่องมาจากว่า ผลตอบแทนของหุ้นในแต่ละตัวนั้น มีความแตกต่างกันไปโดยสิ้นเชิงนั่นเองครับ

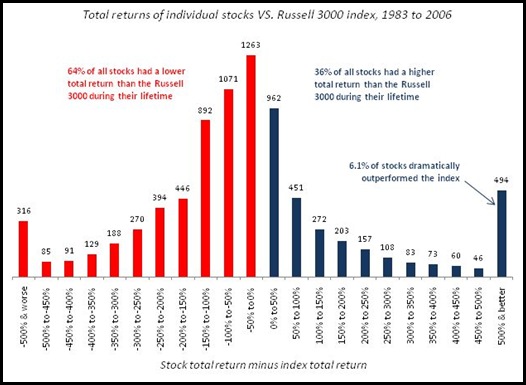

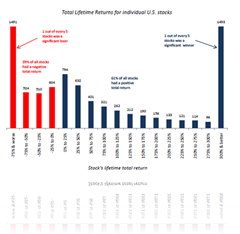

นักลงทุนส่วนใหญ่ที่มักชอบซื้อแล้วถือยาวกับหุ้นไม่กี่ตัวนั้น (โดยเฉพาะนักลงทุนจำเป็น) กำลังแบกรับความเสี่ยงที่พวกเขาจะขาดทุนอย่างมากโดยไม่รู้ตัว โดยหลักฐานของเหตุผลเหล่านี้ได้แสดงอยู่ในกราฟ ที่เป็นผลมาจากงานวิจัยของกองทุน Black Star Funds ด้านล่างเรียบร้อยแล้ว ซึ่งเราจะเห็นได้ว่า มากกว่า 2 ใน 3 ของหุ้นส่วนใหญ่นั้น ให้ผลตอบแทนที่น้อยกว่าดัชนีรวมของตลาดหุ้น (สีแดงทางด้านซ้าย) ในทางกลับกัน เราจะเห็นได้ว่า มีเพียงหุ้นจำนวนเพียงแค่ประมาณ 6% เท่านั้น ที่สามารถจะให้ผลตอบแทนที่เหนือกว่าตลาดได้เป็นอย่างมาก (Bar Chart แท่งสีน้ำเงินด้านขวา) นอกจากนี้เรายังพบหลักฐานที่ชัดเจนอีกว่า หุ้นที่ให้ผลตอบแทนเหนือกว่าตลาดเหล่านี้ มักที่จะใช้เวลาหลายๆอาทิตย์อยู่ไกล้ๆกับระดับราคาสูงสุดของราคาหุ้น (All Time High) อยู่เสมออีกด้วย

ตาราง 1.0 : แสดงให้เห็นถึงผลตอบแทนของหุ้นเมื่อนำมาหักลบกับผลตอบแทนของดัชนี Russell 3000 index ตั้งแต่ปีค.ศ.1983 – 2006 โดยเราจะสังเกตุได้ว่า 64% ของผลตอบแทนจากราคาหุ้นส่วนใหญ่นั้นน้อยกว่าเมื่อเทียบกับตลาด และมีเพียง 6.1% เท่านั้น ที่ชนะตลาดได้ขาดลอยที่ 500% หรือมากกว่านั้น

ความจริงแล้ว ความสับสนเกี่ยวกับผลตอบแทนจากการลงทุนในหุ้นโดยเฉลี่ยที่ 10% ต่อปี (หรือ 8, 9, 10, 11, 12%)เหล่านี้นั้น เป็นผลมาจากการที่มันได้ถูกคำนวณจากผลตอบแทนโดยเฉลี่ยของดัชนีหลักๆของตลาด ไม่ว่าจะเป็นดัชนี Dow Jones, Industrial Average, S&P500 (หรือแม้แต่กระทั่ง SET) นั่นเอง และนี่เป็นสิ่งที่พวกเราควรจะต้องทำความเข้าใจและระวังกันให้ดี เนื่องจากดัชนีเหล่านี้มีธรรมชาติที่แตกต่างจากหุ้นเป็นอย่างมาก เนื่องจากดัชนีหลายๆตัวนั้นถูกคำนวณด้วยวิธีการถ่วงน้ำหนัก (Weighted) ดังนั้น เมื่อราคาของหุ้นบางตัวได้วิ่งขึ้นไป (พร้อมกับมูลค่า Market Cap ที่มากขึ้นของมัน) นั่นจะทำให้น้ำหนักที่ถูกนำไปถ่วงในดัชนีมากขึ้นตามไปด้วยเช่นกัน และในทางกลับกันแล้ว การที่หุ้นบางตัวได้มีราคาที่ลดลงไปอย่างมากนั้น ก็จะทำให้ถูกลดทอนการถ่วงน้ำหนักในการคำนวณไปด้วยในเวลาเดียวกัน หรือพูดอีกอย่างก็คือ ดัชนีต่างๆนั้น ล้วนแล้วแต่ถูกสร้างมาให้มีการปรับตัวไปตามแนวโน้มของตลาดโดยรวมแทบทั้งสิ้น (ถ่ายน้ำหนักจากหุ้นแย่มาที่หุ้นดี) ในขณะที่หุ้นรายตัวส่วนใหญ่นั้นไม่ใช่เลย!

ผลจากการศึกษาวิจัยของกองทุน BlackStar Funds นั้นได้บ่งชี้ให้เราเห็นว่า แท้จริงแล้ว … ผลตอบแทนโดยเฉลี่ยของหุ้นรายตัวนั้น กลับมีค่าที่ติดลบแทนที่จะเป็นบวก! (ค่าที่คุณเห็นที่ -1.06% นั้นไม่ได้พิมพ์ผิดแต่อย่างใด) นี่จะเป็นสิ่งที่ทำให้นักลงทุนรายย่อยหลายๆคน ที่เชื่อว่าผลตอบแทนแบบ Buy and Hold โดยเฉลี่ยนั้นอยู่ที่ 10% ต่อปีต้องอึ้งไปตามๆกัน และสิ่งเหล่านี้เอง ที่เป็นคำตอบว่าทำไมนักลงทุนที่ไม่มีระบบหรือแนวทางการลงทุนที่ชัดเจนจึงต้องขาดทุนอยู่ร่ำไป

และนี่คือความจริงที่โหดร้ายของตลาดหุ้น 2 ประการ :

1. ผลตอบแทนโดยเฉลี่ยต่อปีของหุ้นรายตัวส่วนใหญ่นั้นมีค่าที่ติดลบ

2. ผลตอบแทนโดยเฉลี่ยต่อปีของหุ้นรายตัวส่วนใหญ่นั้นแย่กว่าดัชนีตลาด

อย่างไรก็ตาม ถึงแม้ว่าสิ่งที่เราเห็นจะเป็นเรื่องที่ดูเลวร้ายเอามากๆ (ผลตอบแทนที่เกิดขึ้นในตลาดส่วนใหญ่นั้น มาจากหุ้นไม่กี่ตัวเมื่อคิดเป็นร้อยละของหุ้นทั้งหมด) แต่นี่ก็สามารถที่จะกลับกลายเป็นสิ่งที่ดีได้เช่นกัน ทำไมน่ะหรือครับ? ก็เนื่องมาจากว่า มันได้ช่วยให้เราสามารถในการที่จะเพ่งความสนใจ ไปยังหุ้นที่ให้ผลตอบแทนที่ดีที่สุด (แข็งแกร่งที่สุด) ได้โดยง่ายนั่นเอง และนี่คือเหตุผลที่ว่าทำไมผมจึงเพ่งความสนใจไปยังหุ้นที่อยู่ไกล้ๆกับระดับราคาสูงสุด (All Time High) หรือระดับราคาสูงสุดภายใน 1 ปี (52 Weeks) อยู่เสมอนั่นเอง

สุดท้ายนี้ นี่คือหนึ่งในประโยคที่ถูกเขียนไว้ในงานวิจัยของพวกเขาครับ

“ในทางคณิตศาสตร์แล้วมันถือได้ว่าเป็นสิ่งที่มีเหตุผลทีเดียว ในการที่หุ้นตัวที่สามารถให้ผลตอบแทนเป็น 1,000% นั้น จะต้องทะลุแนวต้านของมันเป็นร้อยๆครั้ง ซึ่งส่วนใหญ่มักจะเกิดขึ้นภายในช่วงเวลาติดต่อกันหลายๆปีนั่นเอง” – Cole Wilcox และ Eric Crittenden (Blackstar Funds)

หวังว่าจะเป็นข้อมูลใหม่ๆให้พวกเราได้ฉุกคิดกันบ้างนะครับ ทั้งนี้ไม่ได้มีเจตนาจะ Discredit การเล่นแบบถือยาวทั้งสิน เพียงแต่อยากนำผลวิจัยที่มีข้อมูลที่ชัดเจนมานำเสนอให้ดูบางส่วน จะได้ไม่หลงระเริงหรือโกหกตัวเองเวลาติดหุ้นกัน เพราะส่วนตัวผมเองแล้วเชื่อว่าการถือครองหุ้นแบบ Buy and Hold โดยมีระบบ/กลยุทธ์ที่ชัดเจนนั้น ยังคงสามารถที่จะให้ผลตอบแทนที่ชนะตลาดได้เช่นเดิม (เพราะการเล่นแบบนี้ให้ Reward to Risk Ratio ในแต่ละครั้งสูงมาก พูดง่ายๆคือได้ทีหนักหน่วงมาก) แต่ทั้งนี้ มันต้องไม่ใช่การถือครองหุ้นเพราะ “ความจำเป็น” ไม่ว่าจะด้วยเหตุผลอะไรก็ตาม แล้วเจอกันใหม่สวัสดีครับ :)