ในช่วง 2-3 ปีที่ผ่านนี้ผมสังเกตได้อย่างชัดเจนว่ากระแสของกลยุทธ์ทำกำไรจากหุ้นหลายๆเด้งนั้นดูจะเป็นเรื่องที่ได้รับความสนใจเป็นอย่างมาก ในบทความนี้เราจะมาดูสถิติของมันในตลาดหุ้นไทยดีกว่าว่ามันเป็นอย่างไรกันบ้างครับ

หุ้นหลายเด้ง

ความจริงแล้วเรื่องราวของกลยุทธ์การทำกำไรจากการเล่นหุ้นด้วยการถือหุ้นจนมันวิ่งขึ้นไปหลายๆเด้งนั้นเป็นเรื่องที่ถูกพูดถึงกันมานานมากแล้ว และบุคคลสำคัญที่ถือได้ว่าเป็นผู้ที่ทำให้เกิดความนิยมและการยอมรับขึ้นมาในวงกว้างก็คงจะเป็นใครไปไม่ได้นอกจาก Peter Lynch อดีตผู้จัดการกองทุน Magellan Fund ในตำนาน โดยเขาได้เขียนแนวคิดเกี่ยวกับการเล่นหุ้นหลายเด้งในบทของการล่าหุ้น 10 เด้งไว้ในหนังสือ One Up On Wall Street ของเขานั่นเอง (ใครยังไม่เคยอ่านก็ไปหาอ่านเสียนะครับ ไม่งั้นจะเสียชาติเกิดที่เคยเล่นหุ้น ฮาา) หนังสือเล่มนี้ได้ถูกตีพิมพ์ออกมาครั้งแรกในปี ค.ศ. 1989 และในเวลาต่อมาไม่นานนัก คนทั้งโลกก็ได้กล่าวขานและพยายามที่จะเลียนแบบความสำเร็จจากการเลือกหุ้น 10 เด้งของเขากันอยู่เรื่อยมา

สำหรับในเมืองไทยนั้น กระแสหุ้น 10 เด้งค่อยๆเป็นที่รู้จักขึ้นมาตั้งแต่เมื่อวิธีการเล่นหุ้นในเชิง Value Investing ได้กลายมาเป็นกระแสหลักของคอหุ้นในบ้านเรา จนในปีหลังๆมานี้ก็ได้มีคนที่แจ้งเกิดจนโด่งดังจากการเล่นหุ้นสไตล์นี้กันอยู่หลายคนเลยทีเดียว (แต่เข้าใจว่าที่ดับไปก็มีหลายคนเหมือนกัน เนื่องจากรอเท่าไหร่มันก็เด้งลงเรื่อยๆ อิอิ)

คำถามที่ผมคิดว่าน่าสนใจก็คือ … หุ้นหลายๆเด้งแบบนี้มันเกิดขึ้นบ่อยแค่ไหนในตลาดหุ้นไทย เพราะนั่นน่าจะหมายถึงความอยู่รอดของกลยุทธ์การล่าหุ้นแบบนี้ไม่น้อยเลยทีเดียว และวันนี้ผมก็ได้ลองไขข้อสงสัยมาให้อ่านกันครับ

นิยามของหุ้นหลายเด้ง

เพื่อที่จะทำการขุดคุ้ยหาความจริงของเรื่องนี้นั้น คงจะเป็นไปไม่ได้เลยที่ผมจะไม่นิยามถึงความหมายของมันให้ชัดเจนเสียก่อน สำหรับความหมายของหุ้นหลายเด้งที่ผมจะนำมาใช้เพื่อทดสอบหาสถิติของมันออกมานั้นก็เป็นดังนี้ครับ

1. เพื่อความเที่ยงธรรมในการวัดหุ้น “X” เด้งออกมานั้น ผมได้เลือกใช้ ZigZag Indicator ที่ 25% ในการจับเอาจุดต่ำสุด-สูงสุดของหุ้นในแต่ละรอบการเคลื่อนไหวออกมา โดยผมใช้ค่าการเปลี่ยนแปลงที่ 25% ก็เพื่อที่มันจะได้กรองเอาการกระเพื่อมเล็กๆน้อยๆถึงปานกลางทิ้งไปเสีย และเหลือไว้ให้เห็นแต่จุดกลับตัวของหุ้นที่มีนัยยะสำคัญเท่านั้น

2. เพื่อให้ง่ายต่อการคำนวณ เราจะวัดการเคลื่อนไหวจากจุดต่ำสุดและสูงสุดของรอบโดยนับจากราคา “ปิด” ในวันวกกลับตัวเท่านั้น

3. ผมได้ทำการตัดหุ้น “X” เด้งที่มี Holding Period น้อยกว่า 20 วันทิ้งไปจากการเก็บสถิติเนื่องจากมันมักจะเกิดจาก 2 สาเหตุหลักๆคือ ฐานข้อมูลของผมไม่ได้ถูกปรับราคา มันจึงเกิดการกระโดดของข้อมูลโดยไม่ได้สะท้อนถึงการเปลี่ยนแปลงที่แท้จริง และอีกสาเหตุหนึ่งก็คือหุ้นถูกหยุดการซื้อขาย แล้วก็กระโดดมาเปิดอีกราคาหนึ่งหลังจากหยุดซื้อขายไปเป็นปีๆ (แต่ในโปรแกรมจะนับจากจำนวน Bar)

4. เราจะทำการนับว่าหุ้นนั้นเกิดเป็นกี่เด้งเมื่อได้เกิดการวกกลับของ ZigZag เรียบร้อยแล้วและมันจะถูกคอนเฟิรม์ด้วยการเปลี่ยนค่าของ “X Bagger” Indicator ที่ผมสร้างขึ้นมาอีกที

5. สถิที่เกิดขึ้นนี้เป็นสถิติโดยประมาณเท่านั้น อาจคลาดเคลื่อนไปบ้างเล็กน้อยจากความไม่สมบูรณ์บางส่วนที่ผมมีอยู่

ภาพนี้จะแสดงให้เห็นตัวอย่างของหุ้นที่ให้ผลตอบแทน 10 เด้งนับจากจุดต่ำสุดถึงจุดสูงสุดด้วยราคาปิด

คำอธิบาย : เส้นสีม่วงคือ ZigZag 25%, เส้นเขียว – แดงคือช่วง Holding Period, Indicator X Bagger ด้านล่างคือจำนวนเด้งจากจุดต่ำสุดวัดจากราคาปิด (ในตัวอย่างคือค่า 25.63 เด้ง ณ วันที่เกิดสัญญาณวกกลับ)

ถอดรหัสหุ้นหลายเด้ง

ในบทความนี้ผมจะค่อยๆไล่เรียงสถิติการเกิดขึ้นของหุ้น 2, 5 และ 10 เด้งขึ้นไปในตลาดหุ้นไทยตลอดช่วงเวลา 21 ปีที่ผ่านมาตั้งแต่ 1/1/1991 – 30/1/2011 ไปเรื่อยๆนะครับ และต่อไปนี้ก็คือสถิติที่น่าสนใจ

การกระจายตัวของหุ้นหลายเด้งในแต่ละปี

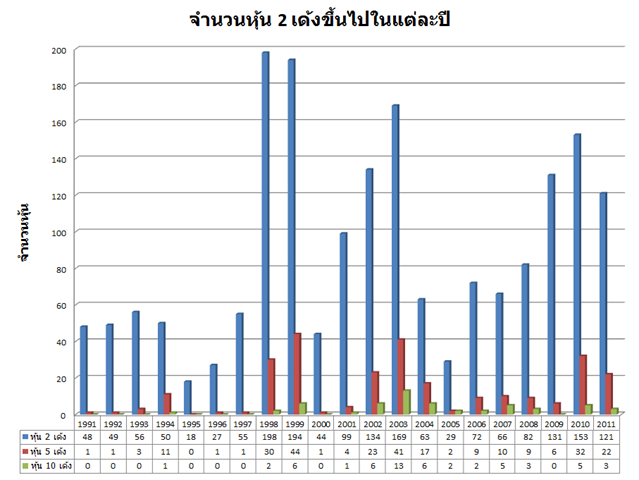

สำหรับในภาพแรกนี้นั้น มันได้แสดงให้เห็นถึงการเกิดขึ้นของหุ้นที่มีระยะการเคลื่อนไหวมากกว่า 2 เท่าขึ้นไปในแต่ละปี โดยสีน้ำเงินคำจำนวนของหุ้น 2 เด้งขึ้นไป, สีแดง 5 เด้งขึ้นไป และสีเขียว 10 เด้งขึ้นไปตามลำดับ (open in new tab ดูจะได้ภาพที่ใหญ่กว่าครับ)

สิ่งที่แรกที่เราจะเห็นกันอย่างชัดเจนเลยก็คือ ปริมาณของการเกิดหุ้น 10 และ 5 เด้งนั้นมีจำนวนน้อยกว่าหุ้น 2 เด้งเป็นอย่างมากในแต่ละปี ซึ่งก็ไม่น่าแปลกใจสักเท่าไหร่นักเนื่องจากจำนวน Super Stocks นั้นย่อมจะน้อยกว่า Good Stocks อยู่แล้ว แต่สิ่งที่น่าสนใจจากตารางนี้ก็คือ หากคุณสังเกตดีๆคุณจะเห็นว่าจำนวนการเกิดขึ้นหลายเด้งนั้นจะมีความสอดคล้องกับสภาพตลาดอยู่พอสมควร โดยคุณจะเห็นได้อย่างชัดเจนว่าในปีที่ SET Index ให้ผลตอบแทนที่ดีนั้น (เช่น 1999, 2003 และ 2010) จำนวนหุ้นหลายเด้งจะเพิ่มขึ้นอย่างเห็นได้ชัด อย่างไรก็ตาม การเกิดหุ้น 5 เด้งขึ้นไปก็ยังถือว่าค่อนข้างน้อยอยู่ดีเมื่อเทียบกับปริมาณของหุ้นทั้งตลาด

ความสัมพันธ์ระหว่างระยะเวลาและจำนวนเด้ง

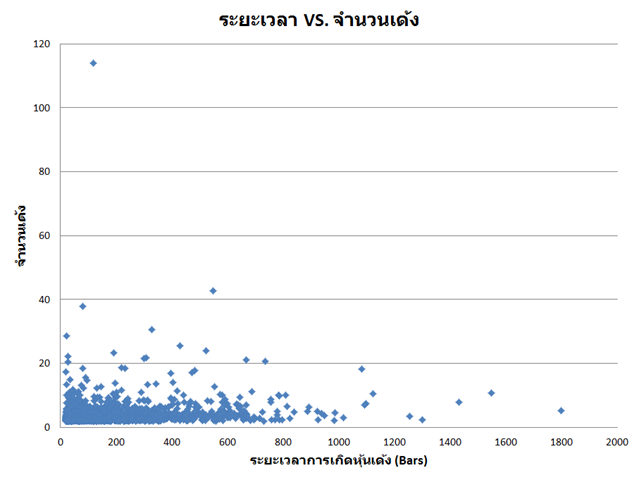

ตาราง Scatter Chart ด้านบนนี้ ข้อมูลในแต่ละจุดแสดงให้เห็นถึงความสัมพันธ์ระหว่างระยะเวลาในการเกิดหุ้นเด้งและจำนวนเด้งของหุ้น สิ่งที่น่าสนใจสำหรับสถิติตรงนี้ก็คือ มันอาจค่อนข้างขัดกับความเชื่อของคนส่วนใหญ่ที่ว่าเราต้องถือหุ้นนานหลายปีเพื่อได้กำไรหลายเด้งจากหุ้น!

คุณจะเห็นได้ด้วยสายตาเลยว่าความจริงแล้วปริมาณของการเกิดหุ้นเด้งส่วนใหญ่นั้นจะอยู่ในกรอบด้านซ้ายล่างของตาราง นั่นหมายความว่าหุ้นหลายเด้งที่เกิดขึ้นในตลาดนั้นมักใช้เวลาน้อยกว่าที่เราคิด เนื่องจากช่วงเวลา 1 ปีนั้นจะกินระยะประมาณ 260 bars เท่านั้น มันจึงแสดงให้เห็นว่าหุ้นหลายเด้งส่วนใหญ่ใช้เวลาเดินทางตั้งแต่จุดต่ำสุดไปถึงจุดสูงสุดไม่เกินราวๆ 2 ปีเท่านั้น ซึ่งมันก็จะโยงไปเกี่ยวเนี่ยงกับค่าความแข็งแกร่งสัมพันธ์ (Relative Strength) ของหุ้นนำตลาดที่ผมเคยพูดถึงไปแล้วในบทความเก่าๆด้วยเช่นกัน เนื่องจากหากเราลองนึกดูดีๆแล้วอย่างน้อยที่สุดนั้น การที่หุ้นโต 2 เด้งภายใน 2 ปีจะเทียบเท่ากับอัตราการเคลื่อนไหวปีละราวๆ 41% และนั่นย่อมหมายถึงว่าพวกมันจะไม่ใช่หุ้นประเภทที่คุณจะต่อรองราคากับมันได้เลย นั่นจึงเป็นเหตุผลว่าเหตุใดคนส่วนใหญ่จึงได้แต่ชะเง้อมองหุ้นเหล่านี้

ช่วงราคาในการเริ่มต้นของการเคลื่อนไหวสำหรับหุ้นหลายเด้ง

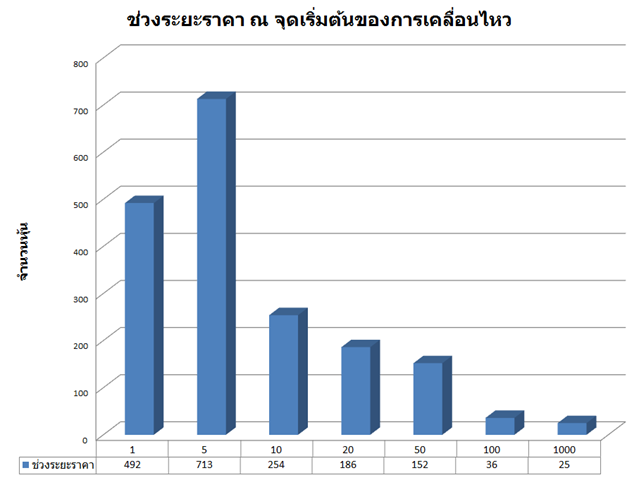

ตารางชาร์ทด้านบนแสดงให้เห็นถึงปริมาณของหุ้นที่เกิดการเคลื่อนไหวมากกว่า 2 เท่าในแต่ละช่วงราคา (นับแบบต่ำ X เช่นต่ำกว่า 1 บาท = 492 ตัว) โดนมีสัดส่วนร้อยละไล่เรียงจากราคาน้อยไปมากคือ 27%, 38%, 14%, 10%, 8%, 2% และ 1%

จากตารางช่วงระยะราคาด้านบนนี้ มันแสดงให้เห็นถึงข้อเท็จจริงที่แตกต่างจากความเชื่อของเราไปเล็กน้อย นั่นก็คือเรามักที่จะเชื่อกันว่าช่วงระยะราคาที่หุ้นมีการเคลื่อนไหวที่ให้ระยะทางมากที่สุดน่าจะเป็นราคาต่ำ 1 บาท แต่สิ่งที่เกิดขึ้นก็คือหุ้นที่มีราคาอยู่ระหว่าง 1 – 5 บาท นั้นกลับมีการเคลื่อนไหวที่มากกว่า 2 เท่ามากที่สุด และมากกว่าหุ้นต่ำบาทอยู่ถึงราว 11% เลยทีเดียว นอกจากนั้นแล้วปริมาณหุ้น 2 เด้งก็จะค่อยๆลดหลั่นลงไปตามระดับของช่วงราคาอย่างที่เรามักเข้าใจกัน

สถิติเหล่านี้กำลังบอกอะไรกับเรา?

ถึงแม้ว่าสถิติเหล่านี้เป็นจะเป็นเพียงแง่มุมหนึ่งที่ผมได้เก็บมาฝากไว้ในบทความนี้ และแต่มันก็สามารถที่จะสะท้อนให้เราเห็นถึงอะไรหลายๆอย่างอยู่พอสมควร ยกตัวอย่างเช่น

1. ถึงแม้ว่าหุ้น 5 และ 10 เด้งขึ้นไปนั้นมักเกิดขึ้นไม่บ่อยครั้งนักซ้ำยังมักเกิดขึ้นในตลาดที่เป็นกระทิงดุจัดๆ แต่หุ้นที่ให้ระยะการเคลื่อนไหวในกรอบ 2 – 5 เด้งนั้นกลับที่จะเกิดขึ้นอยู่ตลอดเวลาทุกๆปี นั่นแปลว่าความจริงแล้วถึงแม้ว่าตลาดจะโหดร้ายอย่างไรมันก็ยังคงเปิดโอกาสให้คุณอยู่เสมอ ขึ้นอยู่กับว่าคุณจะบริหารโอกาสและความเสี่ยงเหล่านั้นได้อย่างเหมาะสมเท่าไหร่

2. ความเร็วในการเคลื่อนไหวของหุ้นตั้งแต่ 2 เด้งขึ้นไปนั้นมากกว่าที่เราคิด และหุ้นที่รวดเร็วเหล่านี้ก็คือหุ้นที่แข็งแกร่งกว่าตลาด หรือที่เราเรียกว่าหุ้นนำตลาด (Leading Stock) นั่นเอง ความพยายามที่จะเล่นหุ้นตามตลาด (Laggard Stock) อาจทำให้เราไม่สามารถที่จะเข้าไปมีส่วนร่วมกับโอกาสเหล่านี้ได้เลยโดยเฉพาะเมื่อมันได้เริ่มต้นขึ้นแล้ว ทั้งที่มันอาจเริ่มต้นการเคลื่อนไหวอยู่ในระยะแรกๆของพวกมันด้วยซ้ำ ดังนั้นจงอย่ากลัวที่จะซื้อหุ้นที่แข็งแกร่งเหล่านี้ และอย่าได้รีบทำกำไรจนเกินไปเมื่อคุณต้องการกินคำใหญ่ เพราะบางทีหุ้นที่คุณรีบขายออกไปเพราะกลัวจะไม่ได้กำไรเหล่านั้นอาจเป็นหนึ่งในบรรดาหุ้นหลายเด้งเหล่านี้ก็เป็นได้ และนั่นหมายถึงความเสียหายที่คิดเป็นปริมาณมากกว่าการตัดขาดทุนเป็นสิบๆครั้งเลยทีเดียว

3. กว่า 80% ของหุ้นหลายๆเด้งมักเริ่มต้นการเคลื่อนไหวของมันในช่วงราคาต่ำกว่า 10 บาท คุณจะมีโอกาสเหลืออีกเพียงราวๆ 20% เท่านั้นหากคุณเล่นหุ้นที่มีราคาสูงกว่านี้ นั่นแปลว่าหากคุณมัวแต่เล่นหุ้น Blueship หรือหุ้นในกลุ่ม index ตัวใหญ่ๆเช่น SET50 หรือ SET100 นั้น โอกาสที่คุณจะสามารถจับหุ้นหลายเด้งจะลดน้อยลงไปอย่างมากในทันที นั่นจึงอาจเป็นที่มาของกลยุทธ์การเล่นหุ้นที่ถูกลืม (Neglected Stock) ก็เป็นได้ เนื่องจากหุ้นเหล่านี้มักเป็นหุ้นที่คนส่วนใหญ่ไม่รู้จักและไม่มีมูลเชิงลึกเกี่ยวกับมันสักเท่าไหร่นัก ซึ่งเมื่อเวลาของมันมาถึง ราคาของหุ้นจึงได้สะท้อนถึงคุณค่าของมันออกมาอย่างรวดเร็วนั่นเอง

มุมมองของผมกับการทำกำไรจากหุ้นหลายเด้ง

ถึงแม้ว่าเราจะเห็นกันไปแล้วว่าหุ้นที่เคลื่อนไหวมากกว่า 2 เท่าขึ้นไปนั้นมักจะเกิดขึ้นในทุกๆปี แต่สิ่งที่ผมอยากจะทิ้งท้ายเอาไว้ก็คือ แม้ว่าพวกมันจะเกิดขึ้นทุกๆปีก็จริง แต่มันก็ยังเกิดขึ้นในสัดส่วนที่เป็นปริมาณน้อยมากๆเมื่อเทียบกับหุ้นทั้งตลาด แน่นอนว่าอาจมีใครบางคนที่โชคดีแจ็คพอทแตกกับมันในบางครั้ง แต่ผมเชื่อว่าคนที่จะได้รับผลตอบแทนที่ดีจากหุ้นเหล่านี้นั้นอย่างสม่ำเสมอ หนีไม่พ้นที่พวกเขาจะต้องทำการฝึกฝน, ศึกษา และค้นคว้าเกี่ยวกับตลาดหุ้นอย่างหนัก เพราะมันไม่ใช่ผลกำไรที่จะได้มาจากคำแนะนำหรือข่าวลือที่คุณได้ยินได้ฟังมาเพียงเท่านั้น ผมเชื่อว่าไม่มีใครที่จะมีความหนักแน่นเพียงพอที่จะถือหุ้นเหล่านี้ไปจนถึงจุดจบของมันได้โดยการรับฟังความเห็นจากบุคคลอื่น หรือศึกษาค้นคว้าวิธีการทำกำไรจากพวกมันมาอย่างผิวเผิน ตรงกันข้ามแล้ว มันกลับต้องใช้แรงกายและแรงใจอย่างมากที่จะอยู่กับหุ้นที่ร้อนแรงและยั่วกิเลศที่จะรีบขายทำกำไรเหล่านี้ ซึ่งนี่ก็น่าจะเป็นเหตุผลที่เพียงพอว่าเหตุใดถึงแม้หุ้นเหล่านี้จะเกิดขึ้นอยู่เสมอในตลาด แต่จึงกลับมีคนเพียงน้อยนิดที่ได้รับประโยชน์จากมัน

โอกาสในตลาดยังคงเกิดขึ้นอยู่เสมอ … แต่มันก็ย่อมเลือกผู้ที่จะครอบครองมันเอาไว้เช่นเดียวกันครับ