คุณเคยสังเกตไหมครับว่าคำแนะนำยอดนิยมในการลงทุนสำหรับมือใหม่และผู้ที่พึ่งขาดทุนหนักๆมาก็คือให้พยายามลงทุนแบบ “ถือยาว” เข้าไว้!

โดยส่วนตัวแล้วผมคิดว่านี่ไม่ใช่คำแนะนำที่ควรจะนำมาใช้กันอย่างครอบจักรวาลสักเท่าไหร่นัก และในทางกลับกันแล้วคำแนะนำที่ดีที่สุดนั้นอาจไม่ใช่เรื่องของวิธีการ แต่เป็นการกระตุ้นให้พวกเขาไฝ่หาความรู้ให้มากที่สุดไว้ต่างหาก เพราะไม่ว่าอย่างไรก็ตาม นักลงทุนที่ไม่มีความรู้และความชำนาญก็ยังจะต้องตกเป็นเหยื่อของตลาดต่อไปอยู่ดี โดยที่ในบทความนี้ผมจะชี้ให้เห็นว่าเหตุใดผมจึงคิดว่าการ “ถือยาว” นั้นไม่ง่ายอย่างที่หลายๆคนคิดเสมอไปครับ

อุปสรรคของการถือยาวที่หลายคนอาจมองข้ามไป

“ถือยาวยังไงก็ได้กำไร และต่อให้ตลาดเป็นขาลงหุ้นที่ดีก็จะช่วยให้เราไม่ขาดทุนหรือไม่ขาดทุนมากจนเกินไป”

นี่คือประโยคท่องจำที่ผมมักจะได้ยินจากนักลงทุนรุ่นใหม่ๆ ที่พึ่งเข้าตลาดมาในช่วงหลังจากที่ตลาดหุ้นกลายเป็นขาขึ้นใหญ่ติดๆกันในช่วงหลายปีนี้ โดยจากสถิตินั้นในระยะยาวตลาดหุ้นก็มักที่จะให้ผลตอบแทนที่เป็นบวกอยู่เสมอด้วยเช่นกัน มันจึงทำให้หลายๆคนคิดไปว่าการถือหุ้นยาวๆไปเลย 5-10 ปีดูจะเป็นเรื่องที่ไม่เสี่ยงและจะช่วยการันตีผลกำไรให้กับพวกเขาได้เป็นอย่างดี

อย่างไรก็ตามก่อนที่คุณจะชะล่าใจไปนั้น ผมคิดว่าเงื่อนไขสำคัญหรือคีย์เวิรด์ที่เราต้องตระหนักให้ดีก็คือ ผลกำไรก้อนใหญ่จากการถือยาวนั้นมีความเป็นไปได้ “หากว่าคุณสามารถปฎิบัติตามแผนการที่วางไว้ได้อย่างเคร่งครัด!” ซึ่งเงื่อนไขตรงนี้แหละครับ ที่มักจะกลายมาเป็นปัจจัยสำคัญที่จะตัดสินถึงผลตอบแทนในระยาวของคุณออกมา และนี่ก็คือปัจจัยที่ทำให้สิ่งที่ดูเหมือนจะง่ายกลายเป็นสิ่งที่ไม่ได้ง่ายดายสักเท่าไหร่นัก

แล้วอะไรล่ะที่จะทำให้คุณไม่สามารถที่จะปฎิบัติตามวินัยหรือกฎในการลงทุนของคุณได้น่ะหรือครับ? … คำตอบก็คือ ความรู้, ความชำนาญ, ทัศนคติ และที่สำคัญคือ “ความคาดหวังที่เหมาะสม” เพื่อที่จะช่วยนำพาให้คุณสามารถฟันฝ่าอุปสรรคในการเดินทางไกลไปกับตลาดได้นั่นเอง

ดังนั้นเพื่อที่จะเป็นข้อมูลสำหรับนักลงทุนผู้ที่ต้องการที่จะถือครองหุ้นอย่างยาวนานหลายๆปีนั้น ในบทความนี้ผมจะขอพูดถึงข้อมูลในด้านที่ไม่ค่อยจะมีใครพูดถึง ซึ่งก็คืออุปสรรค์ต่างๆของการ “ถือยาว” ที่มักจะถูกมองข้ามไปโดยนักลงทุนส่วนใหญ่ (และถูกเมิณเฉยโดยสื่อต่างๆ) แต่กลับจะมีผลต่อจิตใจในลงทุนของคุณอย่างยิ่งยวด ซึ่งผมเชื่อว่าถ้าหากคุณไม่เคยที่จะได้รับรู้ข้อมูลอีกด้านเหล่านี้เลยแล้วล่ะก็ มันก็อาจที่จะทำให้คุณเป็นนักลงทุนที่ “โลกสวย” จนเกินไป และมีความคาดหวังต่อผลตอบแทนและความเสี่ยงที่คุณจะต้องเผชิญที่สูงเกินไปกว่าความเป็นจริงเป็นเป็นอย่างมาก ซึ่งในที่สุดแล้วเมื่อเวลาที่ตลาดย่ำแย่มาถึง คุณก็อาจจะกลายเป็นนักลงทุนอีกคนหนึ่งซึ่งต้องสติแตกเพราะตลาดจนทำให้แผนการลงทุนที่วางไว้ทั้งหมดนั้นล้มครืนลงมาก็เป็นได้

พอร์ทโฟลิโอแห่งความฝัน

เพื่อที่จะแสดงให้คุณเห็นถึงอุปสรรคและขวากหนามที่ซ่อนอยู่จากกลยุทธ์การซื้อแล้วถือยาว (Buy and Hold) ที่ดูเหมือนว่าจะทำให้คุณมีกำไรได้อย่างง่ายดายนั้น ในบทความนี้ผมจะดึงเอาตัวเลขต่างๆจากพอร์ทโฟลิโอการลงทุนซึ่งถูกจำลองขึ้นจากหุ้นจำนวนหนึ่งซึ่งถือได้ว่าเป็นหุ้นที่ให้ผลตอบแทนที่ดีและได้รับการยอมรับว่าเป็นหุ้นที่มีความปลอดภัยมากๆในระดับหนึ่ง

ถามว่าหุ้นเหล่านี้เป็นหุ้นที่ดีแค่ไหนน่ะหรือครับ?

คำตอบก็คือพวกมันล้วนแล้วแต่เป็นหุ้นที่การเติบโตที่ดีและมีกิจการที่มั่นคงจนได้เข้ามาอยู่ในดัชนี SET100 ในปี ค.ศ. 2014 ขณะนี้ โดยที่พอร์ทโฟลิโอจำลองจะถูกสร้างขึ้นจากหุ้นที่เราได้ทำการจัดลำดับแล้วว่าราคาหุ้นของมันมีการเติบโตโดยเฉลี่ยหรือ CAGR (Compound Annual Growth Rate) ที่สูงที่สุด 10 อันดับแรกนั่นเอง … ลองเดาดูสิครับว่าจะมีหุ้นตัวไหนบ้าง แต่ถ้าเดาไม่ถูกก็ขอให้คุณได้สังเกตจากตารางด้านล่างนี้กันเลยครับ

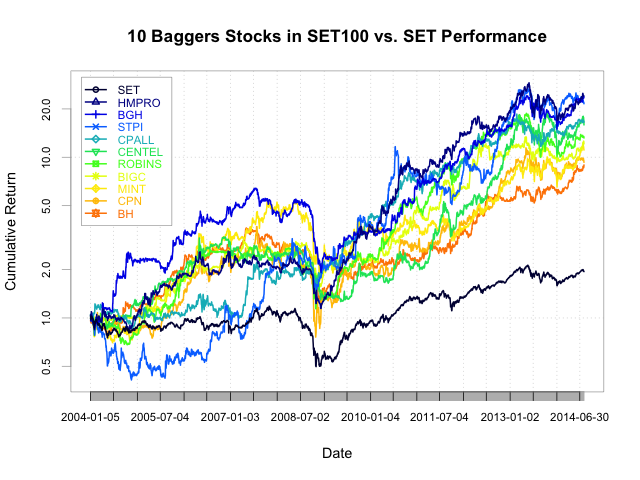

ภาพที่ 1 : ลักษณะการเติบโตของ 10 สุดยอดหุ้นที่อยู่ในดัชนี SET 100 ซึ่งให้ผลตอบแทนที่ดีที่สุดโดยวัดจากการเปลี่ยนแปลงของมูลค่าราคาหุ้น เปรียบเทียบกับการเติบโตของดัชนี SET Index (เส้นสีดำ) ตั้งแต่วันที่ 5 มกราคา 2004 – 1 สิงหาคม 2014 โดยแสดงผลในอัตราส่วนแบบ Log-Scale

ตารางที่ 1 : ตารางแสดงอันดับ 10 สุดยอดหุ้นที่อยู่ในดัชนี SET 100 ซึ่งให้ผลตอบแทนที่ดีที่สุดโดยวัดจากการเปลี่ยนแปลงของมูลค่าราคาหุ้น ตั้งแต่วันที่ 5 มกราคา 2004 – 1 สิงหาคม 2014

โดยจากตัวเลขอัตราการเติบโต (Growth) และผลตอบแทนทบต้น (CAGR) ของหุ้นแต่ละตัวในตารางที่ผ่านมานั้น คุณจะสังเกตได้ว่าหุ้นทุกๆตัวที่จะถูกนำมาสร้างขึ้นเป็นพอร์ทโฟลิโอเหล่านี้ล้วนแล้วแต่เป็นหุ้นที่ให้ผลตอบแทนในช่วงเวลา 10 กว่าปีที่ผ่านมาสูงกว่าดัชนี SET Index เป็นอย่างมาก ซึ่งถ้าหากคุณสงสัยว่าผลตอบแทนของพอร์ทโฟลิโอแห่งความฝันซึ่งเกิดขึ้นจากการซื้อหุ้นทั้ง 10 ตัวเหล่านี้ในจำนวนเงินเท่าๆกันด้วยเงินทุนเริ่มต้นทั้งหมดจำนวน 1 ล้านบาท ตั้งแต่ต้นปี 2004 จนถึงกลางปี 2014 ในปัจจุบันนี้จะมีหน้าตาเป็นอย่างไรนั้น ภาพและตารางด้านล่างนี้ก็คือสิ่งที่จะเกิดขึ้นหากว่าคุณสามารถย้อนเวลากลับไปซื้อหุ้นเหล่านี้ได้จริงๆครับ

Note : ผลการเติบโตของเงินทุนในบทความนี้จะคำนวณเฉพาะจากราคาหุ้น โดยยังไม่ได้รวมเอาเงินปันผลเข้าไว้

ภาพที่ 2 : ลักษณะการเติบโตของพอร์ทโฟลิโอแห่งความฝัน เปรียบเทียบกับการเติบโตของดัชนี SET Index ตั้งแต่วันที่ 6 มกราคม 2004 – 1 สิงหาคม 2014

ตารางที่ 2 : ตารางแสดงผลตอบแทนและความเสี่ยงในการลงทุนจากพอร์ทโฟลิโอแห่งความฝัน เปรียบเทียบกับผลตอบแทนและความเสี่ยงของดัชนี SET Index ตั้งแต่วันที่ 6 มกราคม 2004 – 1 สิงหาคม 2014

เป็นอย่างไรกันบ้างครับกับผลตอบแทนของพอร์ทโฟลิโอแห่งความฝัน! ผมเชื่อว่าในแว่บแรกที่สายตาของคุณจับจ้องไปที่เส้นกราฟแสดงการเติบโตของเงินทุนนั้น มันก็คงจะทำให้คุณและใครหลายๆคนต้องตาลุกวาวเลยทีเดียว เนื่องจากพอร์ทโฟลิโอแห่งความฝันที่ผมจะขอเรียกต่อไปโดยย่อๆว่า 10BGSET100 นี้ ได้ให้ผลกำไรถึงกว่า 1357.17% หรือผลการเติบโตกว่า 14.57 เท่า ซึ่งคิดเป็นผลตอบแทนทบต้นหรือ CAGR ที่ราว 29.9% ต่อปี และเมื่อเปรียบเทียบกับผลกำไรสุทธิจากดัชนี SET Index แล้ว พอร์ท 10BGSET100 ให้สามารถที่จะให้ผลตอบแทนสุทธิ (Net Profits %) ที่ดีกว่าตลาดถึงกว่า 15.13 เท่าเลยทีเดียว!

เอาล่ะครับ! เมื่อเห็นตัวเลขเหล่านี้แล้วหลายคนคงเริ่มคิดว่า หากย้อนกลับไปซื้อหุ้นเหล่านี้ทิ้งไว้แล้วถือมาได้จนถึงทุกวันนี้ก็คงจะดี เพราะมันคงไม่มีอะไรที่จะดีไปกว่าการค้นพบหุ้นดีๆเพียงไม่กี่ตัว โดยไม่ต้องทำอะไรนอกจากทนถือยาวไปเลยหลายๆปีจนทำกำไรให้เราได้หลายๆเท่าอย่างนี้อีกแล้วจริงไหมครับ!? แต่เดี๋ยวก่อน!! นักลงทุนที่ดีไม่ควรที่จะมองไปที่ผลตอบแทนเพียงอย่างเดียวจริงไหมครับ ในคราวนี้เราจะลองมาพูดถึงเรื่องของตัวเลขความเสี่ยงกันดูบ้างดีกว่า

โดยจากตัวเลขสำคัญในตารางตัวอื่นๆนั้น เมื่อได้ลองมองดูดีๆคุณจะพบว่าแม้พอร์ท 10BGSET100 จะให้ผลตอบแทนที่สวยหรูมากๆ (ก็แน่ล่ะครับ มันคือพอร์ทโฟลิโอแห่งความฝันนี่นา) แต่เมื่อมองไปยังตัวเลขที่เกี่ยวข้องกับความเสี่ยงต่างๆ เราจะพบว่ามันมีปัญหาบางอย่างที่ได้แสดงออกมาอย่างชัดเจน ยกตัวอย่างเช่น ตัวเลขของค่า % Maximum Drawdown หรืออัตราการขาดทุนสูงสุดสะสมของพอร์ทโฟลิโอที่สูงมากๆ ซึ่งมันได้บอกให้เรารู้ว่าในระหว่างการลงทุนนั้นคุณจะต้องเคยเจอกับการลดลงของเงินทุนที่สูงถึง -51.52% เลยทีเดียว และนี่ก็มักที่จะทำให้นักลงทุนส่วนใหญ่ถอดใจยอมแพ้และเดินออกจากตลาดกันไปเรียบร้อยแล้ว

และนี่ก็คือประเด็นที่ผมต้องการจะสื่อในบทความนี้นั่นเองครับ นั่นก็คือ

“ถึงแม้ว่าคุณอาจจะเคยได้ยินกันมาว่าวิธีการที่ง่ายและชัวร์ที่สุดในการลงทุนเพื่อทำกำไรจากตลาดหุ้นได้นั้นก็คือการซื้อแล้วถือยาว แต่สิ่งที่หลายๆคนไม่เคยรู้ก็คือการถือยาวก็มีขวากหนามที่จะคอยแอบแฝงและทิ่มแทงให้คุณได้เจ็บปวดอยู่เช่นเดียวกันกับวิธีการอื่นๆ และแน่นอนว่าพวกมันก็พร้อมที่จะฉีกสภาพจิตใจของคุณออกเป็นชิ้นๆในระหว่างการลงทุนได้อย่างง่ายดาย หากว่าคุณไม่รู้จักและเตรียมตัวเตรียมใจให้เท่าทันมันอยู่เสมอ”

ดังนั้นแล้วเนื้อหาที่เหลือต่อไปในบทความนี้จึงจะเกี่ยวข้องกับตัวเลขต่างๆจากการถือยาวในบางแง่มุม ที่ผมอยากจะนำมาให้พวกเราได้ลองพิจารณากันอย่างละเอียดขึ้น ซึ่งผมหวังว่าจะเป็นการช่วยเปิดมุมมองให้กับหลายๆคนที่อาจไม่เคยได้นึกถึงหรือเคยได้เตรียมใจกับสิ่งที่อาจต้องเกิดขึ้นเหล่านี้ครับ

Maximum Drawdown เพื่อนคู่คิดและมิตรแท้ของการถือยาว

อุปสรรคอย่างแรกที่ผมอยากจะพูดถึงเกี่ยวกับการถือยาวก็คือเรื่องของอัตราการขาดทุนสะสมหรือ Maximum Drawdown ซึ่งนั่นก็เพราะมันเป็นสิ่งที่คุณไม่สามารถที่จะหลีกเลี่ยงได้เลยโดยเฉพาะกับการลงทุนอยู่ในสินทรัพย์ชนิดเดียวและมีความผันผวนสูงมากๆอย่างตลาดหุ้น

โดยจากที่ผมได้เกริ่นนำไปจากย่อหน้าที่พึ่งผ่านมาว่าถึงแม้พอร์ทโฟลิโอในฝันอย่าง 10BGSET100 จะถือได้ว่าเป็นสุดยอดหุ้นที่ให้ผลตอบแทนและมีความมั่นคงอย่างสูง แต่พวกมันก็ยังต้องพบเจอกับ % Maximum Drawdown ของพอร์ทที่สูงถึงกว่า -51.52% เลยทีเดียว ซึ่งผมเชื่อว่าสำหรับหลายๆคนแล้วมันเป็นสิ่งที่เกินความคาดหมายที่หลายๆคนได้เคยคิดเอาไว้ ดังนั้นแล้วถึงแม้คำกล่าวที่ว่า “ต่อให้ตลาดเป็นขาลงหุ้นที่ดีก็จะช่วยให้เราไม่ขาดทุนหรือไม่ขาดทุนมากจนเกินไป” จะมีความเป็นจริงอย่างที่เชื่อต่อๆกันมา (%Max D.D. ของ 10BGSET100 มีความรุนแรงน้อยกว่า %Max D.D. ของ SET Index ที่ราว -58.02%) แต่พวกมันก็มักจะโหดร้ายและรุนแรงเพียงพอที่จะทำให้นักลงทุนส่วนใหญ่ต้องล้มเลิกแผนการถือยาวของเขาได้อย่างง่ายดายมานักต่อนัก ซึ่งนอกจากที่มันจะรุนแรงกว่าที่หลายคนคิดแล้ว ค่า Drawdown โดยเฉลี่ยในการลงทุนของมันก็ยังสูงกว่าที่หลายๆคนคิดอีกด้วยซ้ำ ซึ่งคุณจะสามารถสังเกตได้จากภาพ Drawdown ของระบบ 10BGSET100 และดัชนี SET Index ต่อไปนี้

ภาพที่ 3 : ลักษณะของอัตราการขาดทุนสะสมหรือ % Maximum Drawdown ระหว่างพอร์ทโฟลิโอแห่งความฝัน 10BGSET100 และดัชนี SET Index ตั้งแต่วันที่ 6 มกราคม 2004 – 1 สิงหาคม 2014

ตารางที่ 3 : ผลตอบแทนและอัตราการขาดทุนสะสมสูงสุด % Maximum Drawdown ของ SET Index และสุดยอดหุ้นทั้ง 10 ตัว ซึ่งถือเป็นต้นกำเนิดของลักษณะผลตอบแทนของพอร์ทโฟลิโอแห่งความฝัน 10BGSET100 ตั้งแต่วันที่ 6 มกราคม 2004 – 1 สิงหาคม 2014

Drawdown Length ระยะเวลาที่คุณต้องจมอยู่กับการขาดทุนสะสม

นอกจากเรื่องของความหนักหน่วงและรุนแรงของผลการขาดทุนสะสมที่จะต้องเกิดขึ้นนั้น อุปสรรคอีกอย่างที่ไม่ค่อยจะมีใครพูดถึงกันก็คือระยะเวลาที่คุณจะต้องจมอยู่กับการขาดทุนในขณะที่ทำการถือยาว (Drawdown Length) ซึ่งเหตุผลที่มันกลายมาเป็นอุปสรรคอย่างที่สองก็เพราะจากประสบการณ์ของผมนั้น ในหลายๆครั้งนักลงทุนที่เส้นลึกส่วนใหญ่อาจที่จะสามารถทนต่อการขาดทุนที่หนักหน่วงได้ แต่พวกเขามักจะไม่สามารถทนอยู่กับการขาดทุนที่ยาวนานได้นั่นเอง โดยที่ตารางต่อไปนี้จะเป็นสิ่งที่แสดงให้เห็นถึงระยะเวลาที่คุณจะต้องจมอยู่กับการขาดทุน โดยเรียงไปตามลำดับของความรุนแรงของอัตราการขาดทุนสะสมที่เกิดขึ้น

ตารางที่ 4 : ตารางแสดงระยะเวลาของการขาดทุนสะสม (Drawdown Length) ของพอร์ทโฟลิโอแห่งความฝัน 10BGSET100 เรียงตามลำดับของอัตราการขาดทุนสะสม (Maximum Drawdown) ที่รุนแรงที่สุด 5 ลำดับแรก

โดยจากตัวเลขในตาราง Drawdown Lenth นั้น คอลลัมน์ From, Through และ To จะแสดงให้เห็นถึงวันที่พอร์ทโฟลิโอนั้นมีมูลค่าสูงสุดก่อนที่จะเกิด Drawdown ขึ้น (From) จนถึงวันที่พอร์ทโฟลิโอวมีมูลค่าต่ำที่สุด (Trough) และวันที่สามารถที่จะสร้างจุดสูงสุดใหม่ขึ้นมาได้อีกครั้ง (To) โดยค่าคอลลัมน์ Depth จะแสดงถึงความลึกของอัตราผลขาดทุนสะสม, Length คือระยะเวลาทั้งหมดคิดเป็นจำนวน Bar หรือวันทำการของตลาด จากจุดสูงสุดเดิมจนถึงจุดสูงสุดใหม่ (โดยเฉลี่ยที่ 20.75 Bars ต่อ 1 เดือน) โดยจะแบ่งเป็นระยะเวลาจากจุดสูงสุดเดิมถึงจุดต่ำสุด (To Trough) และระยะเวลาจากจุดต่ำสุดถึงจุดสูงสุดใหม่ (Recovery)

ซึ่งจากระยะเวลาของการขาดทุนสะสมจากค่า % Maximum Drawdown ที่สูงที่สุด 5 ลำดับนั้น แม้กระทั่งพอร์ทโฟลิโอในความฝันอย่าง 10BGSET100 ที่ถูกจำลองขึ้นมายังต้องพบกับการขาดทุนสะสมที่ยาวนานที่สุดถึงกว่า 652 Bars ซึ่งคิดเป็น 30.12 เดือน หรือราว 2.51 ปีเลยทีเดียว นอกจากนั้นแล้วหากสังเกตให้ดีคุณยังจะพบว่าช่วงเวลาที่พอร์ทร่วงจากจุดสูงสุดเดิมจนถึงจุดต่ำสุดนั้น (To Trough) ยังมักที่จะกินเวลาที่น้อยกว่าระยะเวลาการกลับไปคืนทุน (Recovery) แทบทั้งสิ้น มันจึงเป็นการง่ายมากๆที่จะทำให้นักลงทุนส่วนใหญ่ต้องหัวเสียและสติหลุดไปจากการที่พวกเขาอาจต้องพบเจอกับการขาดทุนที่ยาวนานถึง 2 ปีกว่าๆ อีกทั้งเมื่อเกิดการขาดทุนสะสมหรือ Drawdown ขึ้น พวกเขาก็มักที่จะต้องเฝ้ารอให้พอร์ทกลับมาคืนทุนในระยะเวลาที่ยาวนานกว่าที่ได้เคยขาดทุนไปอีกด้วย

ผลตอบแทนรายเดือนและรายปี

อย่างที่ผมได้เล่าให้ฟังไปแล้วว่าแม้กระทั่งพอร์ท 10BGSET100 นั้นก็เคยที่จะต้องจมอยู่กับการขาดทุนที่ยาวนานกว่า 2.51 ปี มันจึงนำเรามาสู่ประเด็นที่น่าสนใจอีกอย่างหนึ่งนั่นก็คือผลตอบแทนรายเดือนและรายปีของการถือยาวนั่นเอง

โดยที่ภาพและตัวเลขในตารางต่อไปนี้จะทำให้คุณได้พบว่า แม้กระทั่งพอร์ทหุ้นซึ่งได้รวบรวมเอาหุ้นที่ถือได้ว่าเป็นสุดยอดหุ้นที่สร้างผลตอบแทนได้มากที่สุดในช่วง 10 ปีที่ผ่านมาใน SET100 มากระจายความเสี่ยงรวมๆกัน มันก็ยังไม่สามารถที่จะหลุดพ้นสัจจธรรมของการลงทุนอย่างหนึ่งไปได้ ซึ่งนั่นก็คือการที่ถึงแม้ว่าเราอาจสามารถสร้างผลตอบแทนที่เป็นบวกและชนะตลาดในระยะยาวออกมาได้ แต่มันก็ไม่จำเป็นว่าเราจะต้องได้รับผลตอบแทนอย่างสม่ำเสมอเป็นบวกในทุกๆวัน, ทุกๆเดือน หรือในทุกๆปี อย่างที่นักลงทุนมือใหม่มักคิดเข้าข้างตัวเองกันไปไกล (จนมักทำให้พวกเขาเลิกล้มความตั้งใจในการทำตามแผนการลงทุนเมื่อเกิดการขาดทุนติดๆกันหลายเดือน หรือเกิดการขาดทุนสะสมขึ้นอย่างรุนแรงในระยะเวลาอันรวดเร็ว) เช่นในช่วงวิกฤติแฮมเบอร์เกอร์ในเดือน ตุลาคม ค.ศ. 2008 ที่ทำให้พอร์ท 10BGSET100 เกิด Drawdown อย่างหนักหน่วงถึง -28.81% ในเดือนเดียว

ตารางที่ 5 : ตารางผลตอบแทนรายเดือนและรายปีของพอรท์โฟลิแห่งความฝัน 10BGSET100 เปรียบเทียบกับผลตอบแทนรายปีของดัชนี SET Index ตั้งแต่วันที่ 6 มกราคม 2004 – 1 สิงหาคม 2014

คำแนะนำของผมกับนักลงทุนมือใหม่และผู้ที่ผิดหวังจากการลงทุนในตลาดหุ้น

จากข้อมูลที่ผมได้นำมาเล่าให้ฟังกันทั้งหมดในบทความนี้นั้น ผมหวังเป็นอย่างยิ่งว่าในขณะนี้หลายๆคนคงจะเริ่มตระหนักได้ถึงอุปสรรคและความเสี่ยงที่แฝงอยู่ในการลงทุนแบบถือยาวกันบ้างแล้ว โดยสิ่งสำคัญที่สุดที่คุณต้องไม่ลืมก็คือพอร์ทโฟลิโอในความฝันที่ผมได้สร้างขึ้นมานั้น เป็นเพียงการจำลองและเก็บตัวเลขจากสถานการณ์ที่ดีที่สุดเท่านั้น ซึ่งในการลงทุนจริงๆมันเป็นเรื่องที่อาจเกิดขึ้นได้ยากมากๆอยู่พอสมควร (โดยเฉพาะกับนักลงทุนมือใหม่ๆที่พึ่งเข้าตลาดมาไม่นานนัก) และความเป็นจริงแล้วก็คือตัวเลขต่างๆส่วนใหญ่ที่เกิดขึ้นในการลงทุนจริงๆก็มักที่จะแย่ลงไปได้อีกพอสมควรเลยทีเดียว

และนี่ก็คือเหตุผลที่ว่าทำไมคำแนะนำของผมสำหรับนักลงทุนมือใหม่ หรือนักลงทุนที่ผิดหวังกับการขาดทุนมาอย่างหนักนั้น จึงไม่ใช่การจะแนะนำและบอกให้คุณไป “ถือยาว” กันเพียงอย่างเดียว แต่ในทางกลับกันแล้วสิ่งที่คุณควรจะทำเป็นอันดับแรกคือการรีบหาความรู้ในการลงทุนเอาไว้ให้มากที่สุด และค่อยๆเริ่มต้นลงทุนด้วยเงินก้อนเล็กๆจำนวนหนึ่งแทน เพราะถึงแม้ว่ากลยุทธ์การถือยาวจะดูเป็นกลยุทธ์ที่ง่ายและสร้างความมั่นใจให้กับคุณได้อยู่พอสมควร แต่หากว่าคุณไม่มีความรู้ความเข้าใจเพียงพอที่จะร่วมเดินทางไปกับมัน สิ่งที่เกิดขึ้นอาจเป็นหายนะสำหรับคุณก็เป็นได้ ซึ่งนอกจากตัวเลขต่างๆที่ผมได้ชี้ให้เห็นไปแล้วนั้น มันยังคงมีอุปสรรคจากองค์ประกอบอื่นๆที่มีผลต่อการลงทุนแบบถือยาวซึ่งผมยังไม่ได้พูดถึงด้วย ยกตัวอย่างเช่น การคัดเลือกหุ้น, การหาจังหวะลงทุนอย่างเหมาะสม หรือแม้แต่การกำหนดขนาดการลงทุนให้เหมาะสมในหุ้นแต่ละตัวซึ่งจะมีความสำคัญไม่แพ้กันอีกด้วย

ดังนั้นแล้วบทสรุปก็คือถึงแม้ว่ากลยุทธ์การ “ถือยาว” จะดูเป็นสิ่งที่เป็นไปได้สำหรับนักลงทุนส่วนใหญ่ แต่มันก็อาจ “ไม่ง่าย” อย่างที่หลายๆคนคิดฝันไว้สักเท่าไหร่ครับ คุณจึงควรให้ความเคารพตลาดหุ้นด้วยการใส่ใจหาความรู้ความเข้าใจจริงๆให้มากที่สุด ไม่ใช่ว่าเอะอะอะไรหรือผิดหวังกับการลงทุนกลับมาก็จะเรียกหาแต่กลยุทธ์การถือยาวเท่านั้น เพราะนั่นไม่ใช่สิ่งที่จะช่วยให้คุณรอดพ้นจากความโหดร้ายของตลาดในยามที่มันเกรี้ยวกราดไปได้เลยครับ

อย่าเข้าใจผมผิด!

สุดท้ายนี้สิ่งที่ผมกังวลที่สุดก็คือบทความนี้อาจนำไปสู่การโต้เถียงทะเลาะเบาะแว้งกันระหว่างนักลงทุนที่เน้นการลงทุนแบบถือยาวและนักลงทุนที่ใช้กลยุทธ์อื่นๆ ดังนั้นแล้วผมจึงอยากที่จะทิ้งท้ายด้วยการเน้นย้ำว่า

บทความนี้มีจุดประสงค์ที่จะชี้แนะให้นักลงทุนมือใหม่ รวมถึงนักลงทุนที่ผิดหวังจากการลงทุนในแนวทางอื่นๆและต้องการที่จะทดลองใช้กลยุทธ์แบบถือยาว ได้ตระหนักถึงความเสี่ยงและอุปสรรคที่แฝงอยู่ในการลงทุนซึ่งพวกเขาต้องพบเจอระหว่างการลงทุนเท่านั้น โดยผมไม่ได้มีความคิดที่จะลดความน่าเชื่อถือของวิธีการลงทุนแบบถือยาวหรือ Buy and Hold ทั้งสิ้น!

เพราะไม่ว่าคุณจะใช้กลยุทธ์การลงทุน-เก็งกำไรในรูปแบบใดๆ ไม่ว่าจะเป็นถือยาวแบบ Buy and Hold, Value Investing หรือแม้แต่ Trend Following ทุกๆกลยุทธ์ล้วนแล้วแต่มีข้อดีข้อด้อยที่แตกต่างกันออกไปตามช่วงเวลาและสถานการณ์กันทั้งนั้น มันจึงเป็นเรื่องไร้สาระที่เราจะต้องมาทะเลาะกันว่าแนวทางของใครดีกว่ากัน ซึ่งผมเชื่อว่าสิ่งสำคัญกว่าคือการรู้เท่าทันตลาดและธรรมชาติของแผนการและระบบการลงทุนที่คุณใช้อยู่กันต่างหาก ซึ่งนักลงทุนผู้ชาญฉลาดก็คือผู้ที่จะนำเอาความรู้เหล่านั้นมาประมวลผลและประยุกต์ใช้ให้เกิดประโยชน์กับพวกเขาอย่างสูงสุดนั่นเองครับ