หากว่าคุณเป็นคนหนึ่งที่กําลังสนใจในทฤษฎีผลประโยชน์ในตลาดหุ้น และกําลังเข้าใจผิดว่าทฤษฎีผลประโยชน์หรือ Contrarian Investing นั้นจะต้อง คอยพยายามซื้อสวนเมื่อหุ้นตกและเทขายเมื่อหุ้นขึ้น หรือกําลังคิดว่ากลยุทธ์การ เก็งกําไรตามแนวโน้มแบบ Trend Following คือกลยุทธ์แบบตามแห่แล้วล่ะก็ ผมคงจะต้องบอกว่าคุณกําลังเข้าใจในสิ่งต่างๆผิดไปอย่างมาก และนี่ก็คือสาเหตุและประเด็นอันน่าสนใจที่ผมต้องการจะพูดถึงในบทความพิเศษชิ้นนี้ครับ

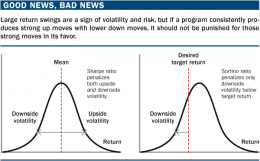

สำหรับนักลงทุนพื้นฐานแล้ว การอ่านงบการเงินให้เป็นมีความจำเป็นมากในการที่จะตัดสินใจลงทุนในกิจการต่างๆ แต่เมื่อมองมากลับมาในมุมของการเก็งกำไรนั้น ผมพบว่าน้อยคนนักที่จะสนใจในการหาข้อมูลและทำความเข้าใจใน Performance ต่างๆของระบบการลงทุนอย่างจริงจัง ทั้งๆที่พวกเขาจะต้องทำตามระบบการลงทุนต่างๆเป็นเวลาอีกยาวนานเพื่อให้ระบบผลิดอกออกผลของมันออกมา ดังนั้นวันนี้จึงอยากจะขอพูดถึงเรื่องนี้กันสักหน่อยครับ

วันนี้พอดีตั้งใจจะทำภาพ Timeline ของกลยุทธ์การเก็งกำไรแบบ Trend Following เอาไว้สักหน่อย พอดีผ่านไปเห็น App Timeline สวยๆเลยทำมาฝากกัน ลองเลื่อนๆอ่านดูเอาแล้วกันนะครับ เกร็ดความรู้จากประวัติศาสตร์มักช่วยเติมเต็มความเข้าใจของเราได้เป็นอย่างดี ตอนนี้ยังไม่เสร็จเรียบร้อยดีเท่าไหร่เพราะข้อมูลเยอะ แต่เดี๋ยวจะค่อยๆ Update ไปครับ ^_^

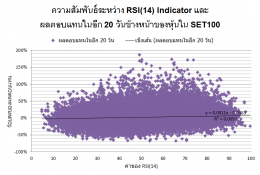

ผมพูดตรงๆว่าผมค่อนข้างขัดใจเวลาที่ได้ยินใครมักชอบพูดกันว่า “หุ้นขึ้นมาเพราะกราฟมันทำตัวแบบนี้ Indicator กำลังมีค่าเท่านั้น หรือหุ้นวิ่งลงไปเพราะกราฟเป็นรูปแบบนี้” อยู่เสมอ … ทำไมน่ะหรือครับ? สาเหตุก็เพราะว่าในทางสถิตินั้นถึงแม้ว่าเราจะบ่งบอกถึงความสัมพันธ์ระหว่างตัวเหตุการณ์ต่างๆออกมาได้ แต่นั่นก็ไม่ได้หมายความว่ามันจะเป็นเหตุและผลซึ่งกันและกันเลย ดังนั้นแล้วมันจึงแทบไม่มีประโยชน์อะไรที่คุณจะต้องพยายามหาเหตุผลมาสนับสนุนการตัดสินใจในการเทรดของคุณแบบ “ครั้งต่อครั้ง” เพราะนั่นไม่ใช่สิ่งที่สถิติจากกราฟทาง Technical Analysis ให้กับคุณได้นั่นเองครับ

ว่ากันว่ารูปภาพภาพเดียวสามารถแทนคำพูดได้เป็นล้านคำ วันนี้เลยขอเขียนเรื่องราวสนุกๆราวกับการได้นั่ง Time Machine ย้อนกลับไปดูประวัติของโลกการลงทุนและการเก็งกำไรตั้งแต่ยุคโบราณจึงถึงปัจจุบันแบบย่อส่วน จากการใช้ Google Ngram Viewer กันครับ

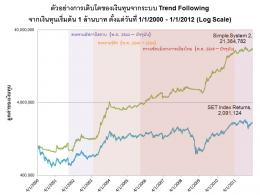

จากอุณหภูมิการเมืองที่ร้อนแรงขึ้นเรื่อยๆในขณะนี้ทำให้นักเล่นหุ้นส่วนใหญ่เกิดความกังวลกันกันถ้วนหน้าว่าพวกเขาควรจะเตรียมตัวรับมือกับสิ่งที่จะเกิดกันอย่างไร บ้างก็กลัวขาดทุนเพิ่มเพราะถือหุ้นอยู่เต็มพอร์ท บ้างก็กลัวว่าจะขายหมูหากสถานการณ์ไม่เลวร้ายอย่างที่คิด แต่หากจะถามผมแล้ว ผมเชื่อว่าความวิตกกังวลเหล่านี้นั้นไม่ควรที่จะเกิดขึ้นเลยหากคุณรู้จักทำให้การลงทุนของคุณนั้นมีระบบที่ชัดเจน … ทำไมน่ะหรือครับ!? คำตอบก็เพราะในที่สุดแล้วระบบที่ดีจะดูแลตัวของมันเองอยู่เสมอ และสิ่งที่คุณควรทำทั้งหมดก็คือรักษาวินัยและทำตามระบบหรือแผนการของคุณไปให้ดีที่สุดนั่นเอง

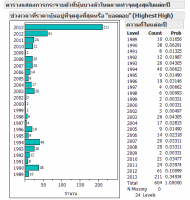

ในช่วงที่ตลาดลงติดๆกันหลายๆวันบ่อยๆอย่างนี้ สิ่งหนึ่งที่มักจะเกิดขึ้นอยู่เสมอก็คือเรื่องของอาการติดดอย มีหลายคนสงสัยว่าหากติดดอยโดยเฉพาะยอดดอย (Highest High) แล้วไม่ตัดขาดทุนจะเกิดอะไรขึ้น แล้วถ้าเกิดติดดอยขึ้นมาจริงๆจะหนาวสักแค่ไหน วันนี้เอาสถิติจากตลาดหุ้นไทยมาฝากกันสั้นๆเล็กน้อยครับ

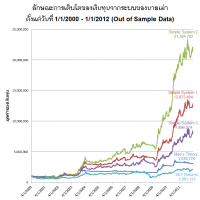

หลังจากที่ผมเคยได้พูดอยู่บ่อยๆรวมถึงได้เขียนบทความ “เหตุใดระบบการลงทุนของคุณจึงควรง่ายเข้าไว้?” ผ่านมาสัก 2 ปีเห็นจะได้ หลังๆมานี้ก็เห็นหลายๆคนเริ่มมีความเข้าใจถึงข้อดีของความง่ายของระบบกันมากขึ้น แต่ในอีกมุมหนึ่งก็ยังมีคนที่สงสัยและติดใจว่าเราไม่จำเป็นต้องสนใจปัจจัยอื่นๆอีกมากมายด้วยจริงๆหรือ? วันนี้เลยขอกลับมาเขียนภาคต่อของบทความนี้ เพื่อให้หลายๆคนที่ยังไม่คุ้นกับการทดสอบระบบการลงทุนได้เห็นภาพกันชัดเจนยิ่งขึ้นครับ

หลังจากอยู่ในตลาดมานานพอดู ผมเริ่มจะนึกย้อนกลับไปว่าอะไรคือสิ่งที่ทำให้เราเดินเข้ามาในตลาดและยังคงเลือกที่จะยืนอยู่ตรงนี้กันแน่? คิดไปคิดมาก็เลยเพ้อเจ้อไปเรื่อยจนได้ข้อมูลบางอย่างที่อยากจะนำมาออกมาแชร์ให้กับหลายๆคนในวันนี้สักหน่อยครับ ^_^

ช่วงนี้ตลาดหุ้นกลับมาอยู่ในช่วงขาลง ผมเห็นนักเล่นหุ้นหลายๆคนถกเถียงกันเรื่องที่ว่าควรจะคัทลอสหรือไม่คัทลอสดี แล้วถ้าไม่คัทจะมีผลดีผลเสียอย่างไรบ้าง ผมเลยขอวอรม์อัพโดยนำเรื่องเล่าสั้นๆเบาๆมาเล่าให้กับทุกคนได้อ่านกันสักหน่อย นั่นก็คือเรื่องราวและแนวคิดในการเดิมพันของนักคณิตศาตร์ชื่อดังอย่าง แบลส์ ปาสคาล (Blair Pascal) นั่นเองครับ